За нашими идеями также удобно следить в разделе Витрина мобильного приложения КИТ Инвестиции.

За нашими идеями также удобно следить в разделе Витрина мобильного приложения КИТ Инвестиции.

За нашими идеями также удобно следить в разделе Витрина мобильного приложения КИТ Инвестиции.

Обзоры, содержание страниц сайта КИТ Финанс АО и материалы, размещаемые в социальных сетях Компании (далее – Материалы) подготовлены исключительно в информационных целях. Ни полностью, ни в какой-либо части они не представляет собой предложение по покупке, продаже или совершению каких-либо сделок или инвестиций в отношении указанных в Материалах ценных бумаг.

Информация, представленная в Материалах, не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо сделки, упомянутые в ней, могут не соответствовать вашему финансовому положению, цели (целям) инвестирования, допустимому риску, и (или) ожидаемой доходности. КИТ Финанс (АО) не несет ответственности за возможные убытки в случае совершения сделок либо инвестирования в финансовые инструменты, упомянутые в Материалах. Информация, представленная в Материалах, может носить аналитический и/или маркетинговый характер.

Решение о совершении соответствующей сделки принимает только Клиент. Размер инвестированного капитала Клиента может увеличиваться или уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем.

Идея: Long ⬆️

Цель: 380 рублей

Финансовые итоги 1 полугодия 2025 года:

• Чистая прибыль выросла на 5,3% г/г, достигнув 859 млрд рублей

• Рентабельность капитала (ROE) — 23,7%

• Совокупный кредитный портфель увеличился на 2,1% в реальном выражении до 46,1 трлн рублей

• Операционная маржа осталась на уровне выше 70%, что говорит об эффективной модели ведения бизнеса при сохранении контроля над издержками

Негативный аспект — заметный рост резервов во 2 квартале. Этот тренд, вероятно, сохранится до конца года.

Дивиденды

За нашими идеями также удобно следить в разделе Витрина мобильного приложения КИТ Инвестиции.

Приложение уже доступно клиентам КИТ Финанс. Подробнее

Обзоры, содержание страниц сайта КИТ Финанс АО и материалы, размещаемые в социальных сетях Компании (далее – Материалы) подготовлены исключительно в информационных целях. Ни полностью, ни в какой-либо части они не представляет собой предложение по покупке, продаже или совершению каких-либо сделок или инвестиций в отношении указанных в Материалах ценных бумаг.

Информация, представленная в Материалах, не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо сделки, упомянутые в ней, могут не соответствовать вашему финансовому положению, цели (целям) инвестирования, допустимому риску, и (или) ожидаемой доходности. КИТ Финанс (АО) не несет ответственности за возможные убытки в случае совершения сделок либо инвестирования в финансовые инструменты, упомянутые в Материалах. Информация, представленная в Материалах, может носить аналитический и/или маркетинговый характер.

Решение о совершении соответствующей сделки принимает только Клиент. Размер инвестированного капитала Клиента может увеличиваться или уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем.

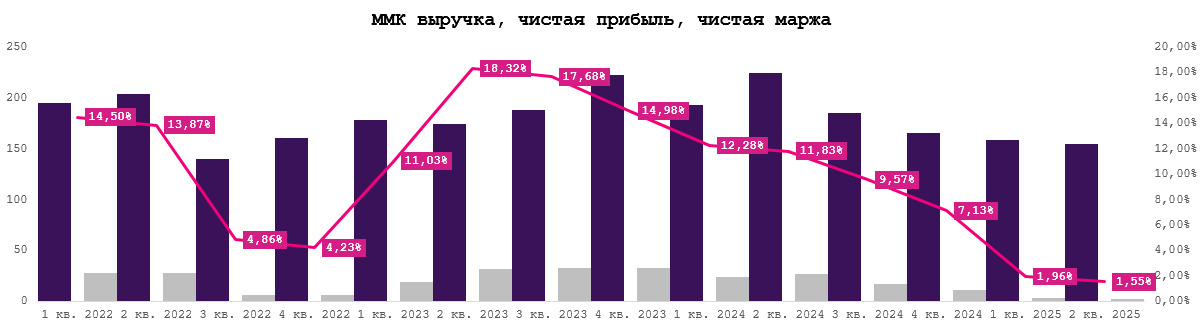

ММК: результаты МСФО за 2 кв. 2025 года — «идеальный шторм» в металлургии

• Выручка: 2 кв. — 155,1 млрд ₽ (–31% г/г); 1 п/г — 313,5 млрд ₽ (–25% г/г)

• EBITDA: 2 кв. — 22 млрд ₽ (–56,4% г/г); 1 п/г — 41,8 млрд ₽ (–54,9% г/г)

• Чистая прибыль: 2 кв. — 2,5 млрд ₽ (–90,6% г/г); 1 п/г — 5,6 млрд ₽ (–88,8% г/г)

• Чистая маржинальность: 2 кв. — 1,55% — худший показатель за последние годы, включая пандемию и 2П 2022

• Свободный денежный поток (FCF): отрицательный, –4,3 млрд ₽ во 2 кв.

Мнение аналитика: отчёт группы ММК отразил критическое состояние всей сталелитейной отрасли. Из-за низких цен на сталь, сильного рубля, утраты экспортных премиальных рынков и высокой ключевой ставки внутри страны, финансовые результаты сталеваров оказались под серьезным давлением.

ММК демонстрирует нисходящую динамику как по выручке, так и по марже. В условиях отрицательного FCF рассчитывать на дивиденды инвесторам не целесообразно.

Фундаментальных поводов для улучшения конъюнктуры до конца года не просматривается. Даже в случае снижения КС до 16% надеяться на восстановление ипотечного спроса в стройке не приходится, а значит и спрос на металлопродукцию останется слабым.

В текущих реалиях покупка акций ММК — это ставка исключительно на долгосрочное восстановление. Сталевары останутся под давлением до 2026–2027 годов, когда уровень ключевой ставки будет приемлемым для развития строительной отрасли.

До этого момента акции ММК инвестиционно привлекательны только для краткосрочных спекуляций на новостном потоке.

Информация носит аналитический характер и не не является рекомендацией, в том числе индивидуальной

За нашими идеями также удобно следить в разделе Витрина мобильного приложения КИТ Инвестиции.

Обзоры, содержание страниц сайта КИТ Финанс АО и материалы, размещаемые в социальных сетях Компании (далее – Материалы) подготовлены исключительно в информационных целях. Ни полностью, ни в какой-либо части они не представляет собой предложение по покупке, продаже или совершению каких-либо сделок или инвестиций в отношении указанных в Материалах ценных бумаг.

Информация, представленная в Материалах, не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо сделки, упомянутые в ней, могут не соответствовать вашему финансовому положению, цели (целям) инвестирования, допустимому риску, и (или) ожидаемой доходности. КИТ Финанс (АО) не несет ответственности за возможные убытки в случае совершения сделок либо инвестирования в финансовые инструменты, упомянутые в Материалах. Информация, представленная в Материалах, может носить аналитический и/или маркетинговый характер.

Решение о совершении соответствующей сделки принимает только Клиент. Размер инвестированного капитала Клиента может увеличиваться или уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем.

Размещение облигаций Абрау-Дюрсо серии 002P-01

Параметры выпуска

Рейтинг: А+ (RU) / стабильный (АКРА), ruА+ / стабильный (Эксперт РА)

Номинал: 1 000 ₽

Объём: 500 млн рублей

Срок обращения: 1,5 года

Купон: не выше 22,00% годовых (YTM — не выше 24,36% годовых)

Периодичность выплат: ежемесячно

Амортизация: отсутствует

Оферта: отсутствует

Квалификация инвестора: не требуется

Дата закрытия книги заявок: не позднее 31 июля

Анализ кредитоспособности организации на основе отчётности за 2024 год

Компания сумела реабилитироваться после слабых результатов 2023 года из-за роста себестоимости. За счёт усиления контроля над затратами и частичного переноса издержек на потребителя через повышение цен компании удалось улучшить операционные результаты.

Дополнительно, стоит отметить, значительное увеличение налогового вычета по акцизу на виноград:

в 2024 году — 2,66 млрд ₽

в 2023 году — 0,65 млрд ₽

Менеджмент отмечает наличие различных форм господдержки и субсидий. Практически все виноградники и новые проекты базируются на российском винограде. Это соответствует критериям для применения повышающего коэффициента в 2024–2026 годах на спиртные напитки, произведённых по технологии полного цикла (согласно письму Минэкономразвития РФ от 11 января 2024 года), чем компания и воспользовалась.

Компания размещает облигации с целью рефинансирования части текущего долга. Это распространённая практика, однако она приведёт к увеличению средней стоимости заимствований.

Финансовые коэффициенты (по состоянию на 2024 год):

NetDebt / EBITDA = 2,0 (триггер по ковенантам — от 3,5)

Cash / краткосрочный долг = 0,29

Операционная прибыль / краткосрочный долг = 1,4

Cash / проценты к уплате = 0,6

Средняя ставка по краткосрочным обязательствам — 8,5%

Средняя ставка по долгосрочным обязательствам — 13%

Комментарий по выпуску

Считаем, что компания обладает достаточным уровнем финансовой устойчивости для выполнения обязательств по данному выпуску. Наиболее сопоставимыми по рейтингу/дюрации/кредитному качеству выпусками является выпуск Хэндерсон Фэшн Групп, 001P-01 и Инаркт2Р1. Бумаги торгуются с G-спредом близким к 300bps. Henderson размещался с G=400bps, потом спред сузился. Думаем, что при G-спреде в 350-400bps имеет смысл спекулятивно участвовать в размещении. С учетом актуальной КБД это уровень доходности 17,2-17,7%, что соответствует купону 16,0-16,4%.

Информация носит аналитический характер и не не является рекомендацией, в том числе индивидуальной

За нашими идеями также удобно следить в разделе Витрина мобильного приложения КИТ Инвестиции.

Обзоры, содержание страниц сайта КИТ Финанс АО и материалы, размещаемые в социальных сетях Компании (далее – Материалы) подготовлены исключительно в информационных целях. Ни полностью, ни в какой-либо части они не представляет собой предложение по покупке, продаже или совершению каких-либо сделок или инвестиций в отношении указанных в Материалах ценных бумаг.

Информация, представленная в Материалах, не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо сделки, упомянутые в ней, могут не соответствовать вашему финансовому положению, цели (целям) инвестирования, допустимому риску, и (или) ожидаемой доходности. КИТ Финанс (АО) не несет ответственности за возможные убытки в случае совершения сделок либо инвестирования в финансовые инструменты, упомянутые в Материалах. Информация, представленная в Материалах, может носить аналитический и/или маркетинговый характер.

Решение о совершении соответствующей сделки принимает только Клиент. Размер инвестированного капитала Клиента может увеличиваться или уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем.

На данный момент Сбербанк оценивается ниже собственного капитала: P/BV = 0.946, что исторически является привлекательным уровнем для покупки.

Но что лучше: купить акции до дивидендной отсечки и получить дивиденды или дождаться дивидендного гэпа и покупать после?

Для начала разберёмся, что происходит при покупке акций до даты закрытия реестра. В этом случае инвестор получает дивиденд, очищенный от налога на прибыль, а цена акции, как правило, снижается на сопоставимую величину — это и есть дивидендный гэп. В акциях Сбера около 30 рублей.

Следовательно, важно понять: насколько быстро Сбербанк закроет гэп?

Исторически (за последние 10 лет) акции в среднем восстанавливались около 65 дней. На это сильно влияет рыночная конъюнктура.

Что мы имеем сейчас? По историческим меркам Сбербанк оценен дешево. При этом период высокой ставки банк проходит с впечатляющей устойчивостью, ROE более 22% и в целом относительно многих конкурентов смотрится стабильнее и качественнее.

За июнь процентные доходы достигли рекордного уровня — 252,2 млрд рублей.

При этом для сектора характерно увеличение показателей на цикле снижения ставок. Причиной этому разжатие процентной маржи в связи с уменьшением стоимости пассивов, а также постепенное уменьшение резервов что высвобождает прибыль.

25 июля на опорном заседании ЦБ может снизить ключевую ставку от 1% до 3%, по ожиданиям рынка. Учитывая все выше сказанное, бумаги Сбера имеют высокие шансы быстро закрыть дивидендный гэп. Катализатором этого может выступить: резкое снижение ставки и, как следствие, рост финансовых показателей компании.

Информация носит аналитический характер и не не является рекомендацией, в том числе индивидуальной

За нашими идеями также удобно следить в разделе Витрина мобильного приложения КИТ Инвестиции.

Обзоры, содержание страниц сайта КИТ Финанс АО и материалы, размещаемые в социальных сетях Компании (далее – Материалы) подготовлены исключительно в информационных целях. Ни полностью, ни в какой-либо части они не представляет собой предложение по покупке, продаже или совершению каких-либо сделок или инвестиций в отношении указанных в Материалах ценных бумаг.Информация, представленная в Материалах, не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо сделки, упомянутые в ней, могут не соответствовать вашему финансовому положению, цели (целям) инвестирования, допустимому риску, и (или) ожидаемой доходности. КИТ Финанс (АО) не несет ответственности за возможные убытки в случае совершения сделок либо инвестирования в финансовые инструменты, упомянутые в Материалах. Информация, представленная в Материалах, может носить аналитический и/или маркетинговый характер.

Решение о совершении соответствующей сделки принимает только Клиент. Размер инвестированного капитала Клиента может увеличиваться или уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем.За нашими идеями также удобно следить в разделе Витрина мобильного приложения КИТ Инвестиции.

Информация, представленная в Материалах, не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо сделки, упомянутые в ней, могут не соответствовать вашему финансовому положению, цели (целям) инвестирования, допустимому риску, и (или) ожидаемой доходности. КИТ Финанс (АО) не несет ответственности за возможные убытки в случае совершения сделок либо инвестирования в финансовые инструменты, упомянутые в Материалах. Информация, представленная в Материалах, может носить аналитический и/или маркетинговый характер.

Решение о совершении соответствующей сделки принимает только Клиент. Размер инвестированного капитала Клиента может увеличиваться или уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем.

За нашими идеями также удобно следить в разделе Витрина мобильного приложения КИТ Инвестиции.

Информация, представленная в Материалах, не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо сделки, упомянутые в ней, могут не соответствовать вашему финансовому положению, цели (целям) инвестирования, допустимому риску, и (или) ожидаемой доходности. КИТ Финанс (АО) не несет ответственности за возможные убытки в случае совершения сделок либо инвестирования в финансовые инструменты, упомянутые в Материалах. Информация, представленная в Материалах, может носить аналитический и/или маркетинговый характер.

За нашими идеями также удобно следить в разделе Витрина мобильного приложения КИТ Инвестиции.

Информация, представленная в Материалах, не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо сделки, упомянутые в ней, могут не соответствовать вашему финансовому положению, цели (целям) инвестирования, допустимому риску, и (или) ожидаемой доходности. КИТ Финанс (АО) не несет ответственности за возможные убытки в случае совершения сделок либо инвестирования в финансовые инструменты, упомянутые в Материалах. Информация, представленная в Материалах, может носить аналитический и/или маркетинговый характер.

Решение о совершении соответствующей сделки принимает только Клиент. Размер инвестированного капитала Клиента может увеличиваться или уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Мобильное приложение Мобильное приложение Мобильное приложение КИТ Инвестиции - биржа в ваших руках

Мобильное приложение Мобильное приложение Мобильное приложение КИТ Инвестиции - биржа в ваших руках

Вопросы и ответы Вопросы и ответыПосмотрите ответы на часто задаваемые вопросы об услугах, сервисах и технологиях

Вопросы и ответы Вопросы и ответыПосмотрите ответы на часто задаваемые вопросы об услугах, сервисах и технологиях

Скачать дистрибутивы Скачать дистрибутивыДля установки программ QUIK, webQUIK и других. Инструкции по настройке.

Скачать дистрибутивы Скачать дистрибутивыДля установки программ QUIK, webQUIK и других. Инструкции по настройке.

Санкт-Петербург: +7 (812) 611 00 00

Москва: +7 (495) 401 52 13

191119, ул. Марата, 69-71, БЦ Icon, блок Б, 7 этаж

Телефон: +7 (812) 611 0000

Режим работы: с 09:00 до 19:00 по рабочим дням

Из любой точки России звонок бесплатный

8 800 700-00-55

119017, Россия, город Москва, ул. Большая Ордынка, д. 37/4 строение 1. Вход со двора в правую дверь.

Телефон: +7 (495) 401 52 13

Режим работы: с 09:00 до 19:00 по рабочим дням. Для посещения офиса необходима предварительная запись через форму