Поучаствовать в размещениях можно через мобильное приложение КИТ Инвестиции — вкладка Витрина — Размещения

Индекс акций Мосбиржи (IMOEX): +0,09% (+0,23% с начала года)

Индекс ОФЗ (RGBI): –1,23% (+11,45% с начала года)

Индекс корпоративных облигаций (RUCB CP NS): –0,22% (+12,66% с начала года)

Пара USD/RUB: –0,81% (–27,8% с начала года)

На прошлой неделе индекс Мосбиржи остался под давлением новостной повестки, участники фиксировали свои позиции на фоне отсутствия позитивных сигналов по геополитике.

Коррекция также затронула и долговой рынок: особенно заметно это проявилось в сегменте ОФЗ, где ранее отмечалась «перегретость». Ждём локальную консолидацию рынка облигаций в диапазоне 116–120 пунктов по индексу RGBI до решения регулятора по ключевой ставке.

До заседания Банка России 12 сентября остаётся менее двух недель. В центре внимания — динамика инфляции.

После пяти недель дефляции, с 19 по 25 августа потребительские цены выросли на 0,02%. Формально это околонулевое изменение, но август — традиционно дефляционный месяц, и такой результат несколько настораживает.

Годовая инфляция (по методике ЦБ) замедлилась до 8,48%, а реальная ставка (КС минус инфляция) составляет 9,52%, что продолжает оказывать серьезное давление на экономику.

Базовый ориентир на заседание — снижение ставки до 16–16,5%. Однако недавний всплеск инфляционных ожиданий у населения и недельные данные по инфляции оставляют риски более осторожного шага регулятора. В сентябре в условиях старта делового сезона понадобится более внимательный мониторинг новых макроэкономических данных.

Лукойл: финансовые результаты по МСФО за первое полугодие соответствуют нашим ожиданиям: выручка снизилась на 17% г/г до 3,6 трлн рублей, чистая прибыль обвалилась на 51% до 288,6 млрд рублей, EBITDA сократилась на 38% до 606 млрд рублей. Такая динамика закономерна в условиях снижения цен на нефть, укрепления рубля и возросшей налоговой нагрузки.

Ключевое событие — байбэк на 650 млрд рублей с погашением 76 млн квазиказначейских акций. Событие имеет двоякий эффект: с одной стороны, увеличивает дивиденды на оставшиеся акции в обращении, с другой — существенно сокращает «кубышку» компании.Газпром: выручка снизилась всего на 2% до 4,99 трлн рублей, чистая прибыль сократилась на 6% до 983 млрд рублей. Положительным сигналом выступает рост EBITDA на 6% до 1,55 трлн рублей, что свидетельствует об эффективности программы оптимизации операционных расходов. Компания, как и другие представители сектора находится под влиянием сложной конъюнктуре на энергетических рынках и крепкого рубля.

Транснефть: стабильность выручки (+0,3% до 719,5 млрд рублей) и рост прибыли до налогообложения (+3,6% до 209,8 млрд рублей) подтверждают устойчивость монопольной бизнес-модели. Снижение чистой прибыли на 10% до 153,4 млрд рублей обусловлено ростом налога на прибыль до 40%. Инвестиционная привлекательность сохраняется благодаря форвардным дивидендам. Наш прогноз 190–200 рублей за 2025 год, что обеспечивает доходность около 15% по текущим котировкам.

Сегежа: финансовые показатели отражают глубокий кризис. Падение выручки на 8% до 44,8 млрд рублей, чистый убыток 21,8 млрд рублей против прошлогоднего убытка 9,5 млрд рублей. Несмотря на крупнейшую в отрасли допэмиссию, которая снизила чистый долг до 58 млрд рублей, нагрузка остаётся критической ND/EBITDA = 8,4. Любые инвестиции в ценные бумаги эмитента требуют высокой толерантности к риску и веры в кардинальную трансформацию рыночной конъюнктуры.

Цены на нефть Brent за прошлую неделю снизились на 0,45%. Ни технически, ни фундаментально мы не видим оснований для устойчивого среднесрочного разворота тренда вверх. Локально ожидания снижения ставки ФРС могут поддержать котировки, но полноценной инвестиционной идеи, даже краткосрочной, здесь не формируется.

Ключевое событие недели: заседание ОПЕК+ в воскресенье, 7 сентября, где будет принято решение о квотах на октябрь. До этого момента котировки нефти могут быть подвержены влиянию рыночных слухов. Сорт Urals остаётся в районе 4500 рублей за баррель, что по-прежнему означает слабую ценовую конъюнктуру для российского нефтегазового сектора. Бумаги нефтяных компаний не входят в наш модельный портфель, и торговые идеи по сектору пока не формируются.

Техническая картина по металлу указывает на возможный выход из боковика с целью роста в район $3660–3700 за унцию. Главный драйвер — рост спроса со стороны центральных банков, проводящих глобальную ребалансировку активов (распродажа US Treasuries в пользу золота).

Дополнительную поддержку котировкам придаёт ситуация в США. Д.Трамп усиливает давление на ФРС, добиваясь снижения ставки на фоне роста инфляции, вызванной торговыми пошлинами. Инвесторы опасаются по поводу потери независимости крупнейшего центрального банка мира.Структура спроса на серебро кардинально отличается от золота. В то время как спрос на золото формируют центробанки + ювелирная индустрия, серебро демонстрирует выраженную промышленную составляющую. Импульс роста в начале 2025 года был обусловлен бумом в сфере возобновляемой энергетики, где серебро критически важно для производства фотоэлектрических элементов.

В настоящее время трейдеры активно пытаются сократить спред между золотом и серебром. Текущий уровень спреда равен 86 — это исторически высокий показатель, который свидетельствует о том, что золото стоит дорого по сравнению с серебром. Возможность дальнейшего сужения спреда, то есть роста цены серебра относительно золота, еще сохраняется. Однако следует учитывать, что серебро обладает большей волатильностью по сравнению с золотом, что повышает связанные с этим риски.

• С большой долей вероятности индекс Мосбиржи продолжит торговаться в консолидации 2800–3000 пунктов до заседания ЦБ.

• Базовый прогноз: снижение ключевой ставки до 16–16,5%, однако до заседания мы будем более пристально наблюдать за оперативными макроэкономическими данными. Их ухудшение может пересмотреть наш прогноз.

• Среди бенефициаров снижения ключевой ставки выделяем банковский сектор. Наиболее устойчивые компании в секторе — Сбербанк и Т-Банк. Более агрессивные истории, но с большим потенциалом роста — Совкомбанк и МТС Банк.

• При снижении ключевой ставки вновь становятся интересны дивидендные истории, где особенно выделяется Транснефть.

• В облигационном сегменте на фоне крепкого рубля интересны валютные облигации с фиксированным купоном. Мы прогнозируем постепенное ослабление рубля по мере снижения ключевой ставки.В преддверии возможного снижения ключевой ставки до 16–16,5% на заседании 12 сентября фокусируемся на банковском секторе и дивидендных историях (Сбербанк, Т-Банк, Транснефть).

В валютных облигациях наибольший интерес представляют:

Интересные первичные размещения:

Поступает большой объем макростатистики, который повлияет на решение ЦБ по ставке в сентябре.

Сегодня рынок отыгрывает вечерние данные Росстата в совокупности с полным комментарием об инфляционных ожиданиях. Индекс цен с 19 по 25 августа вырос на 0.02% н/н против -0.04% неделей ранее. Основной вклад внес рост индексов цен на бензин. Рост промышленного производства в июле замедлился до 0.7% с июньских 1.9% м/м. Котировки ОФЗ в моменте снижаются по всей кривой, в длине снижение на 30-50 б.п.

В пятницу Минфин анонсировал эмиссию выпусков ОФЗ-ПД суммарно на 1 трлн рублей. Основным событием стала эмиссия ОФЗ 26251 (купон 9.5%, погашение в августе 2030 года, 500 млрд рублей). Дополнительно увеличены объемы на 100 млрд рублей в каждом выпуске: 4-летней ОФЗ 26237, 5-летней ОФЗ 26228, 6-летней ОФЗ 26235, 14-летней ОФЗ 26230 и 16-летней ОФЗ 26238.

27 августа Минфин разместил ОФЗ 26238 – 52.0 млрд рублей по номиналу при спросе 62.8 млрд рублей (bid-to-cover 1.2x, средневзвешенная доходность – 13.51%, премия 4 б.п. к вторичке), ОФЗ 26249 – 40.5 млрд рублей по номиналу при спросе 48.3 млрд рублей (bid-to-cover 1.2x, средневзвешенная доходность – 14.03%, премия 2 б.п.). Годовой план исполнен на 67%, квартальный план – на 76%.

На первичном рынке отметим следующие выпуски:

Селектел 001Р-06R с ежемесячным купоном не более 16,5% (YTM 17.52%).

• Книга 5 сентября

• Рейтинг ruAA-/A+(RU)

• Сроком на 2.5 года

• Объём 4 млрд рублей

Мнение: ожидаем повышенный спрос. На фоне небольшого объема и ограниченных возможностей по его увеличению купон может уйти ниже 16%. Этому будут способствовать крайне невысокие финальные ставки купона по текущим и недавно размещенным выпускам.

Поучаствовать в размещениях можно через мобильное приложение КИТ Инвестиции — вкладка Витрина — Размещения

Настоящий обзор подготовлен исключительно в информационных целях. Ни полностью, ни в какой-либо части не представляет собой предложение по покупке, продаже или совершению каких-либо сделок или инвестиций в отношении указанных в настоящем обзоре финансовых инструментов. Настоящий обзор не является индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в настоящем обзоре, могут не соответствовать Вашему инвестиционному профилю, инвестиционным целям и/или ожиданиям. Определение соответствия финансового инструмента и операции, соответствующие Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска, является Вашей задачей. КИТ Финанс (АО) не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем обзоре. КИТ Финанс (АО) не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения. Информация, использованная при подготовке настоящего обзора, получена из предположительно достоверных источников, при этом проверка использованных данных не проводилась. КИТ Финанс (АО) не дает никаких гарантий корректности, содержащейся в настоящем обзоре. КИТ Финанс (АО) не обязан обновлять или каким-либо образом актуализировать настоящий обзор, однако КИТ Финанс (АО) имеет право по своему усмотрению, без какого-либо уведомления изменять и/или дополнять настоящий обзор и содержащиеся в нем рекомендации. Настоящий обзор не может быть воспроизведен, опубликован или распространен ни полностью, ни в какой-либо части, на него нельзя делать ссылки или проводить из него цитаты без предварительного письменного разрешения КИТ Финанс (АО). КИТ Финанс (АО) не несет ответственности за любые неблагоприятные последствия, в том числе убытки, причиненные в результате использования информации, содержащейся в настоящем обзоре, или в результате инвестиционных решений, принятых на основании данной информации и/или аналитических материалов, рекомендаций, программного обеспечения, каких-либо файлов и/или иной информации, полученной от КИТ Финанс (АО). Решение о совершении соответствующей сделки принимает только Клиент. Размер инвестированного капитала Клиента может увеличиваться или уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Расходы клиента при совершении сделки указаны в тарифах Компании: https://brokerkf.ru/soprovozhdenie_klientov/customer-support/regulations-and-applications/

Российский финансовый рынок переживает фундаментальный структурный разворот. Эра доминирования условно безрисковых инструментов с высокой доходностью — от банковских вкладов до фондов денежного рынка и ОФЗ — подходит к своему логическому завершению. Снижение ключевой ставки с пикового значения 21% до текущих 18% и ожидаемое дальнейшее смягчение до 14–16% к концу года создают уникальное окно возможностей для инвестиций в российские акции.

Депозиты теряют конкурентные преимущества

Эра сверхвысоких депозитных ставок завершается.

Сбербанк “Лучший”: до 16% на 4 месяца

Газпромбанк “Копить”: до 16% в рублях

Яндекс Банк: до 18% на 3 месяца

Эти ставки имеют краткосрочный характер, банки и далее будут активно снижать доходность по новым депозитам по мере продолжения цикла снижения ключевой ставки.

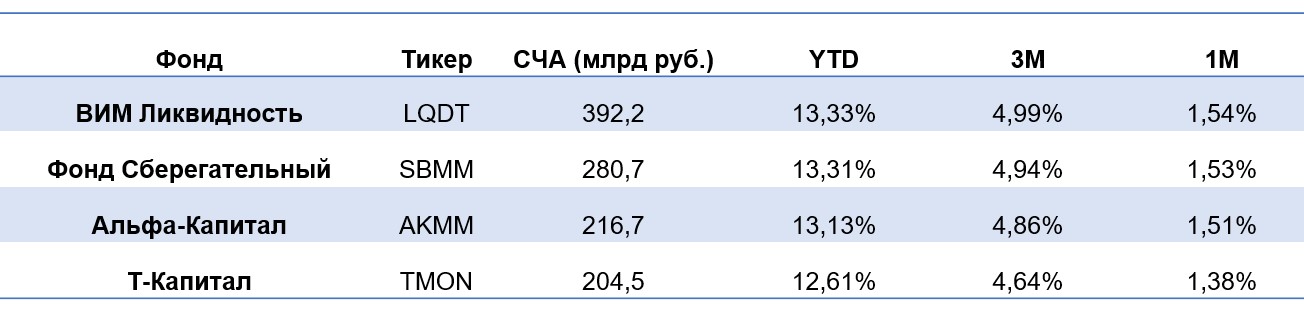

Фонды денежного рынка: на пороге оттока

Фонды денежного рынка, привлекшие в 2024 году рекордные 756 млрд рублей, оказывали заметное давление на российский рынок акций, конкурируя с ним благодаря высокой условно безрисковой доходности. Однако по мере снижения доходности до уровней, которые инвесторы начинают считать некомфортными, этот тренд, развернется и станет фактором существенной поддержки для рынка акций.

Совокупный объём крупнейших фондов денежного рынка на август 2025 года достиг 1 094 млрд рублей, в то время как free-float российского рынка, по различным оценкам, составляет около 5 трлн рублей.

Несмотря на сохраняющуюся привлекательность доходности, в дальнейшем фонды ликвидности будут сталкиваться с системными вызовами:

Доходность 10-летних ОФЗ снизилась до 13,76% годовых на фоне ожиданий дальнейшего смягчения денежно-кредитной политики. Текущие котировки уже отражают оптимистичный сценарий снижения ключевой ставки, что существенно ограничивает потенциал роста бумаг по сравнению с рынком акций.

В корпоративном сегменте бумаги надежных эмитентов с рейтингами AAA/AA уже торгуются с доходностью 14–15%, несмотря на текущую ключевую ставку в 18% и ожидания ее снижения до 14–16% в среднесрочной перспективе.

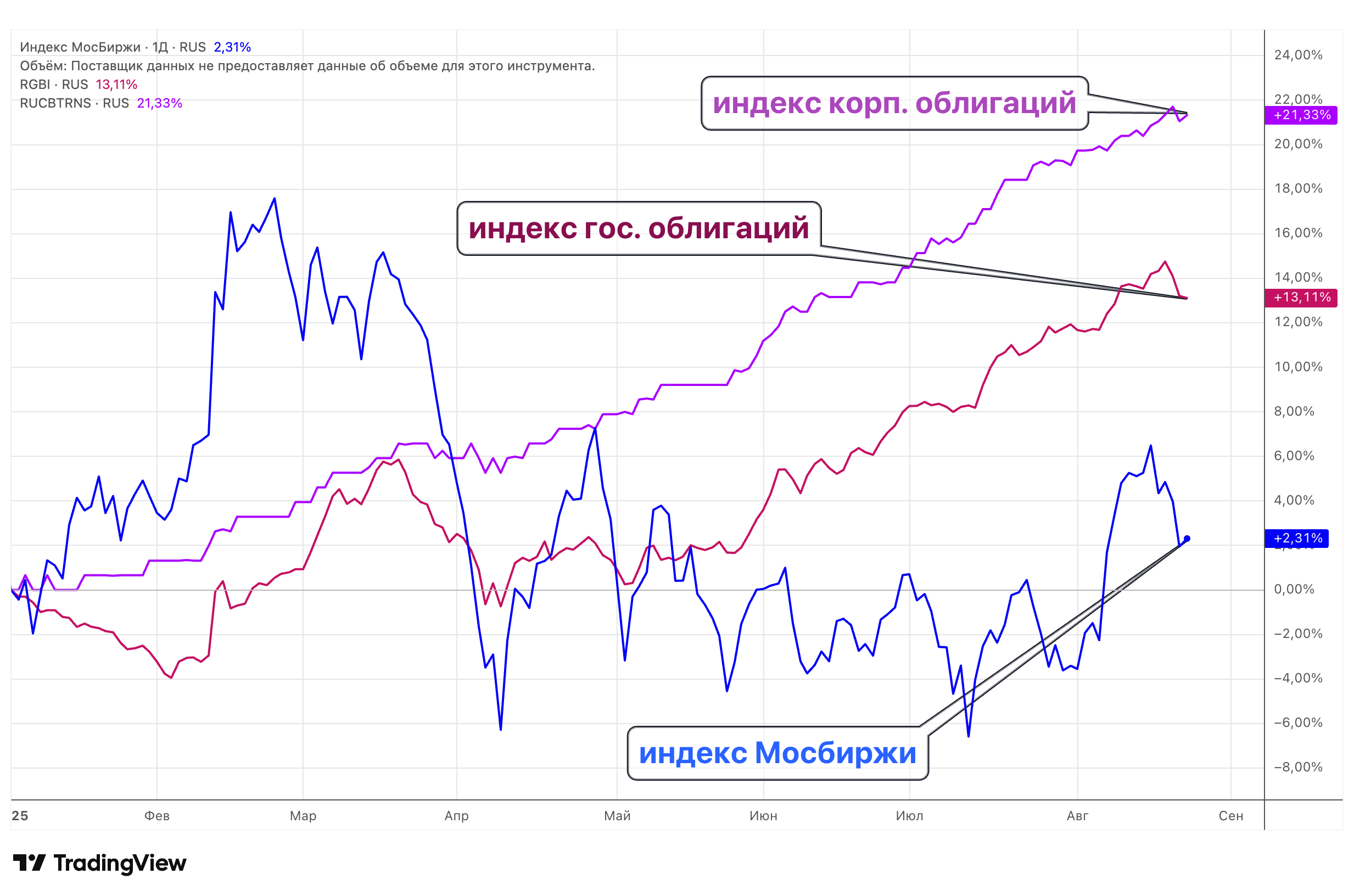

Динамика индекса Мосбиржи с начала года заметно отстает от долгового рынка. Инвесторы на рынке акций по-прежнему ориентируются преимущественно на новостной фон, тогда как в долговом сегменте главным драйвером остается динамика ключевой ставки.

Потенциал дальнейшего снижения ключевой ставки

Банк России подает четкие сигналы о продолжении цикла снижения ключевой ставки:

1.Прогнозный диапазон по инфляции на конец 2025 года понижен до 6,0–7,0%2.Многие эксперты в базовом сценарии закладывают снижение ключевой ставки до 16% к концу года, а в позитивном сценарии — вплоть до 14%.

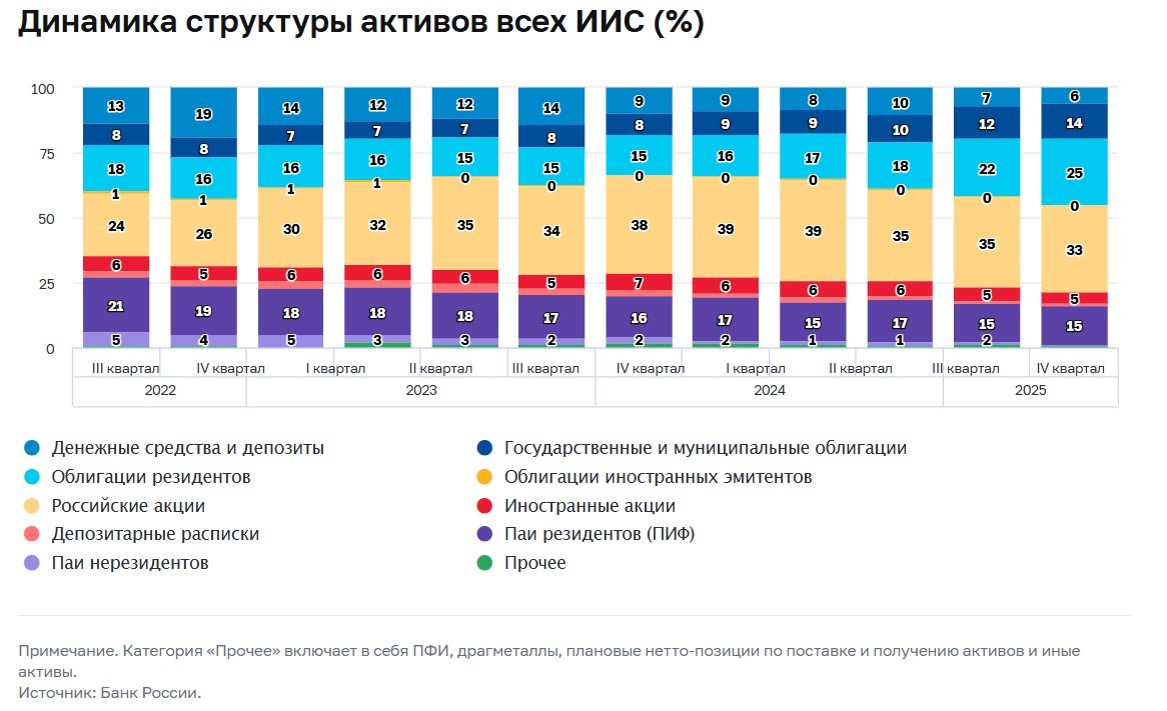

Во II квартале инвесторы начали закладывать в ожидания более агрессивное снижение ключевой ставки Банка России, чем предполагалось ранее. Это стало драйвером спроса на облигации с фиксированным купоном: их доля в структуре активов ИИС выросла с 35% до 39%.

Одновременно доля акций российских компаний сократилась до 33%, что стало минимальным уровнем с II квартала 2023 года. Доля денежных средств при этом осталась вблизи многолетних минимумов — около 6%.

С высокой вероятностью вскоре мы увидим классическое рыночное FOMO (от англ. Fear of Missing Out — «страх упущенной выгоды»): доля акций в портфелях вновь поднимется до 38–40%, но произойдёт это уже тогда, когда основная фаза роста окажется позади.

Вывод: момент уникальных возможностей

Снижение доходности безрисковых инструментов открывает дорогу возвращению интереса к акциям — ключевая черта текущего этапа рынка:

Диверсификация и поэтапный вход позволяют держать риски под контролем. Окно возможностей всё ещё открыто, но ограничено: приток средств, вероятнее всего, будет стремительным.

Рекомендуем формировать позиции в качественных акциях уже сейчас до того, как снижение ставок будет полностью учтено рынком.

Индекс акций Мосбиржи (IMOEX): –3,83% (+0,14% с начала года)

Индекс ОФЗ (RGBI): –0,93% (+12,83% с начала года)

Индекс корпоративных облигаций (RUCB CP NS): +0,38% (+21,32% с начала года)

Пара USD/RUB: +0,50% (–26,70% с начала года)

До решения Банка России по ключевой ставке остаётся три недели. В центре внимания — инфляционные процессы: пять недель подряд в стране фиксируется дефляция. За период с 12 по 18 августа цены снизились на 0,04%, что привело к падению годовой инфляции ниже 8,5%.

Текущая реальная ключевая ставка (ставка ЦБ минус инфляция) составляет около 9,5%. Мы считаем, что пространство для снижения на 150–200 базисных пунктов существует. Во второй половине сентября потребуется более пристальное наблюдение за инфляцией в связи с началом делового сезона. При снижении ключевой ставки до 16% индекс МосБиржи может получить поддержку для закрепления выше уровня 3000 пунктов.

В преддверии возможного снижения ключевой ставки до 16–16,5% на заседании 12 сентября фокусируемся на банковском секторе и дивидендных историях (Сбербанк, Т-Банк, Транснефть).

В облигационном сегменте интересны валютные облигации с фиксированным купоном на фоне прогнозируемого ослабления рубля.

Акции в целом сохраняют потенциал роста при нормализации монетарной политики; целевой уровень индекса Мосбиржи: 3000–3200 пунктов.

В валютных облигациях наибольший интерес представляют:

Наиболее интересные первичные размещения:

Обзор долгового рынка

Вчера Росстат опубликовал данные по инфляционным ожиданиям в августе:

13.5% против 13.0% в июле;

наблюдаемая инфляция 16.1% – максимальные значения с февраля и марта соответственно.

ОФЗ отреагировали резким снижением при повышенном объеме торгов как на основной сессии, так и в РПС. Доходности ликвидных выпусков прибавили 15-25 бп.

Индекс цен с 12 по 18 августа снизился на 0.04% н/н.

Вечерние данные по инфляции не оказали особой поддержки. Сегодня коррекция получила дальнейшее развитие, активность сосредоточена на сроке 10Y+.

Отметим, что данные по инфляционным ожиданиям скорее всего носят характер статистического выброса и связаны с индексацией тарифов ЖКХ. Сегодня рынок ждет от ЦБ данные по темпам роста денежной массы и кредитования в июле.

Вчера Минфин разместил ОФЗ 26250 – 77.7 млрд руб. по номиналу при спросе 101.5 млрд руб. (bid-to-cover 1.3x, средневзвешенная доходность – 13.94%, премия 10 бп к вторичке).

В объеме доступных остатков размещена ОФЗ 26221: 17.7 млрд руб. по номиналу при спросе 38.2 млрд руб. (bid-to-cover 2.2x, средневзвешенная доходность – 13.66%, премия 8 бп). Годовой план исполнен на 65%, квартальный план – на 69%.

На первичном рынке отметим следующие выпуски:

ЕвразХолдинг Финанс 003P-04: книга 22 августа – АА – 2.5 года – не менее 20 млрд руб. – ежемесячный купон 14.50% (YTM 15.50%) – выпуск наиболее привлекателен при купоне не ниже 14.25%, но может уйти и на уровень 14.00%;

Группа ЛСР 001P-11: книга 22 августа – A – 3 года – 3 млрд руб. – ежемесячный купон 17.25% (YTM 18.68%) – участие в размещении интересно при купоне не ниже 16.50-16.75%;

Балтийский Лизинг БО-П19: книга 1-я декада сентября – AА- – 3 года – не менее 3 млрд руб. – ежемесячный купон 18.00% (YTM 19.56%).

Поучаствовать в размещениях можно через мобильное приложение КИТ Инвестии — вкладка Витрина — Размещения

Настоящий обзор подготовлен исключительно в информационных целях. Ни полностью, ни в какой-либо части не представляет собой предложение по покупке, продаже или совершению каких-либо сделок или инвестиций в отношении указанных в настоящем обзоре финансовых инструментов. Настоящий обзор не является индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в настоящем обзоре, могут не соответствовать Вашему инвестиционному профилю, инвестиционным целям и/или ожиданиям. Определение соответствия финансового инструмента и операции, соответствующие Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска, является Вашей задачей. КИТ Финанс (АО) не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем обзоре. КИТ Финанс (АО) не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения. Информация, использованная при подготовке настоящего обзора, получена из предположительно достоверных источников, при этом проверка использованных данных не проводилась. КИТ Финанс (АО) не дает никаких гарантий корректности, содержащейся в настоящем обзоре. КИТ Финанс (АО) не обязан обновлять или каким-либо образом актуализировать настоящий обзор, однако КИТ Финанс (АО) имеет право по своему усмотрению, без какого-либо уведомления изменять и/или дополнять настоящий обзор и содержащиеся в нем рекомендации. Настоящий обзор не может быть воспроизведен, опубликован или распространен ни полностью, ни в какой-либо части, на него нельзя делать ссылки или проводить из него цитаты без предварительного письменного разрешения КИТ Финанс (АО). КИТ Финанс (АО) не несет ответственности за любые неблагоприятные последствия, в том числе убытки, причиненные в результате использования информации, содержащейся в настоящем обзоре, или в результате инвестиционных решений, принятых на основании данной информации и/или аналитических материалов, рекомендаций, программного обеспечения, каких-либо файлов и/или иной информации, полученной от КИТ Финанс (АО). Решение о совершении соответствующей сделки принимает только Клиент. Размер инвестированного капитала Клиента может увеличиваться или уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Расходы клиента при совершении сделки указаны в тарифах Компании: https://brokerkf.ru/soprovozhdenie_klientov/customer-support/regulations-and-applications/

Индекс акций Мосбиржи (IMOEX): +2,99% (+4,10% с начала года)

Индекс ОФЗ (RGBI): +1,19% (+13,80% с начала года)

Индекс корпоративных облигаций (RUCB CP NS): +0,36% (+20,80% с начала года)

Пара USD/RUB: +0,35% (–23,40% с начала года)

Ключевым событием прошлой недели стала встреча Владимира Путина и Дональда Трампа на Аляске. По итогам обе стороны сообщили о прогрессе в переговорах по урегулированию конфликта на Украине и восстановлению отношений между РФ и США. Однако конкретных договорённостей достигнуто не было, так же как и соглашения о полном или частичном перемирии.

В интервью Fox News Дональд Трамп отметил, что «в целом стороны нашли понимание по многим вопросам», и сообщил о решении отложить введение новых санкций против России на несколько недель.

Рынок воспринял результаты встречи сдержанно: в выходные дни индекс Мосбиржи в моменте падал более чем на 2,5% на фоне частичной фиксации прибыли. Такое резкое снижение во многом объясняется низкой ликвидностью торгов в эти дни.

Сбербанк

Слабые места отчёта — снижение комиссионных доходов и отток средств юрлиц. В остальном Сбер демонстрирует удивительную устойчивость: даже в условиях жёсткой ДКП, банк продолжает ставить новые рекорды по прибыли. До закрытия дивидендного гэпа остаётся около 3%. Динамика акций остаётся одной из самых сильных на рынке, что подтверждает статус Сбера как нашего ключевого фаворита в модельном портфеле.

Совкомбанк

Отчёт ожидаемо слабый: чистая прибыль по итогам 1П25 снизилась на 55% г/г, ROE снизилось до 10,2% (–16,7 п.п.). Сейчас основная проблема — ухудшение качества кредитного портфеля. Стоимость риска в рознице во 2К25 выросла до 6%, NPL90+ достигла 10% в кредитах наличными (+1,4 п.п.) и 3,7% в автокредитовании (+1 п.п.). Несмотря на рост котировок на долговом рынке, банку не удалось получить значимых разовых доходов, что настораживает, учитывая, что инвестиционная идея во многом строилась вокруг этого. Пока не понятно: удастся ли Совкомбанку восстановить показатели на фоне снижения ключевой ставки в 2026 году или раскрытие стоимости затянется до 2027 года.

X5 Group

Результаты оцениваем как нейтральные. Из позитивного — рост рентабельности по EBITDA в сети «Чижик» и подтверждение прогноза по динамике выручки на 2025 год (около +20%) при ожидаемой рентабельности EBITDA (IAS 17) выше 6%. Наш прогноз промежуточного дивиденда — 320 руб. на акцию.

• Основной фактор недели — геополитика. После неё внимание инвесторов вернётся к инфляции и ключевой ставке. На заседании ЦБ 12 сентября ожидаем дальнейшее снижение ставки ЦБ в диапазон 16,0–16,5%.

• Облигации. На фоне падения доходности в рублях рекомендуем рассмотреть валютные облигации с фиксированным купоном с идеей постепенной девальвации рубля.

• Акции. Фокус сохраняем на банковском секторе и прогнозируемых дивидендных историях (Сбербанк, Т-Банк, Транснефть). К акциям Совкомбанка после последней отчётности проявляем осторожность.

Обзор долгового рынка

После анонса встречи президентов индекс Мосбиржи подорожал на 10% и в понедельник почти достигнул отметки 3 000. На данный момент наблюдаем плавную коррекцию к 2 900. Наилучшую динамику с начала месяца показали акции Новатэка – около 20%.

По мере приближения переговоров, запланированных на пятницу, активность в облигациях снижается. Наблюдаем локальные продажи в ОФЗ и фиксацию прибыли. Результаты вчерашних аукционов Минфина также говорят об охлаждении интереса. Индекс цен с 5 по 11 августа снизился на 0.08% н/н. Снижение в большей степени обусловлено сезонным фактором (снижение цен на плодоовощи).

Минфин

Провел аукцион в ОФЗ 26247 – реализовано 56.1 млрд руб. по номиналу с учетом ДРПА при спросе 73.8 млрд руб. (bid-to-cover 1.3x, средневзвешенная доходность – 14.10%, премия 5 бп) – это низкий объем размещения для длинной бумаги после рекордов последних месяцев.

Также предлагалась семилетняя ОФЗ 26249: с учетом ДРПА размещено всего 11.1 млрд руб. по номиналу при спросе 17.4 млрд руб. (bid-to-cover 1.6x, средневзвешенная доходность – 13.70%, премия 7 бп) – традиционно более слабый результат в среднесрочной ОФЗ.

Годовой план исполнен на 63%, квартальный план – на 63%.

На первичном рынке в моменте мало интересных размещений. В первом эшелоне затишье, здесь ждем появления нескольких выпусков в конце августа и в начале сентября.

Отметим валютные:

Сегежа Групп 003P-07: книга 22 августа – ruBB+ – 1.5 года – не менее 100 млн CNY – ежемесячный купон 14.50% (YTM 15.50%)

Полипласт П02-БО-09: книга 19 августа – A(RU)/А-.ru – 2.5 года – не менее 20 млн USD – ежемесячный купон 12.50% (YTM 13.24%)

Поучаствовать в размещениях можно через мобильное приложение КИТ Инвестии — вкладка Витрина — Размещения

Настоящий обзор подготовлен исключительно в информационных целях. Ни полностью, ни в какой-либо части не представляет собой предложение по покупке, продаже или совершению каких-либо сделок или инвестиций в отношении указанных в настоящем обзоре финансовых инструментов. Настоящий обзор не является индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в настоящем обзоре, могут не соответствовать Вашему инвестиционному профилю, инвестиционным целям и/или ожиданиям. Определение соответствия финансового инструмента и операции, соответствующие Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска, является Вашей задачей. КИТ Финанс (АО) не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем обзоре. КИТ Финанс (АО) не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения. Информация, использованная при подготовке настоящего обзора, получена из предположительно достоверных источников, при этом проверка использованных данных не проводилась. КИТ Финанс (АО) не дает никаких гарантий корректности, содержащейся в настоящем обзоре. КИТ Финанс (АО) не обязан обновлять или каким-либо образом актуализировать настоящий обзор, однако КИТ Финанс (АО) имеет право по своему усмотрению, без какого-либо уведомления изменять и/или дополнять настоящий обзор и содержащиеся в нем рекомендации. Настоящий обзор не может быть воспроизведен, опубликован или распространен ни полностью, ни в какой-либо части, на него нельзя делать ссылки или проводить из него цитаты без предварительного письменного разрешения КИТ Финанс (АО). КИТ Финанс (АО) не несет ответственности за любые неблагоприятные последствия, в том числе убытки, причиненные в результате использования информации, содержащейся в настоящем обзоре, или в результате инвестиционных решений, принятых на основании данной информации и/или аналитических материалов, рекомендаций, программного обеспечения, каких-либо файлов и/или иной информации, полученной от КИТ Финанс (АО). Решение о совершении соответствующей сделки принимает только Клиент. Размер инвестированного капитала Клиента может увеличиваться или уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Расходы клиента при совершении сделки указаны в тарифах Компании: https://brokerkf.ru/soprovozhdenie_klientov/customer-support/regulations-and-applications/

Индекс Мосбиржи за прошлую неделю +7,21% (+1,10% с начала года)

Индекс ОФЗ за прошлую неделю +1,05% (+12,55% с начала года)

Индекс корпоративных облигаций (RUCB CP NS): +0,37% (+20,18% с начала года)

Пара USD/RUB: 0% (–23,56% с начала года)

На прошлой неделе Банк России опубликовал комментарий к среднесрочному макроэкономическому прогнозу (по итогам заседания 25 июля 2025 года).

Ключевые изменения в оценках регулятора:

1. Средняя ключевая ставка на 2025 год: прогнозный диапазон сужен и пересмотрен вниз до 18,8–19,6% (ранее 19,5–21,5%).

2. Средняя ключевая ставка на 2026 год: снижена на 1 п.п., до 12,0–13,0%.

3. Инфляция на конец 2025 года: прогноз понижен до 6,0–7,0% (ранее 7,0–8,0%) на фоне более крепкого рубля и слабой фактической динамики цен.

С одной стороны, такие инфляционные прогнозы ЦБ на уровне 6,0–7,0% к концу года могут указывать на возможное снижение ключевой ставки до 14%, что выгодно для инвесторов, зафиксировавших высокую доходность по облигациям. С другой стороны, это также сигнализирует о чрезмерном охлаждении экономики из-за жесткой политики ЦБ.

Для бизнеса разница между ключевой ставкой в 21%, 18% или 16% несущественна, ведь стоимость заемных средств остается неподъемной. Давление на промышленность, девелопмент и черную металлургию сохраняется. Экономика близка к рецессии, и акции этих секторов во втором полугодии могут вырасти только за счет геополитических факторов, но такой рост будет спекулятивным, а не фундаментальным.

Ранее мы отмечали, что спред между акциями и облигациями сократится, и акции начнут догонять значительно выросшие за полгода облигации. Это произошло, но не из-за фундаментальных факторов, таких как смягчение ДКП, а из-за возвращения геополитики на рынок. Новостная волатильность зашкаливает: на прошлой неделе рынок ждал вторичных санкций на страны, покупающие российскую нефть, теперь же все внимание приковано к встрече лидеров России и США на Аляске в пятницу. При принятии инвестиционных решений необходимо учитывать высокую волатильность рынка из-за новостного фона. Базовый сценарий: до пятницы рынок может расти на геополитических новостях, но дальнейшая динамика будет зависеть от новых факторов.

Дальнейшая динамика зависит от новостей: при позитивном фоне к пятнице индекс может достичь 3150–3200 пунктов. Инвесторы будут отдавать предпочтение акциям, связанным с мирными перспективами (Газпром, Новатэк, Юнипро, СПб Биржа и др.). Качественные активы с высокой базой покажут результат на уровне рынка или ниже, но с меньшими рисками. Однако резкое изменение настроений может быстро обвалить цены.

Среднесрочно рынок остается в симметричном треугольнике, где цены движутся хаотично. Текущий рост пока не стоит считать началом устойчивого восходящего тренда с точки зрения технического анализа.

• Дальнейшее снижение ставок и ослабление рубля до конца 2025 года.

• Предпочтение валютным облигациям с фиксированной ставкой.

• На рынке акций — фокус на банковский сектор и дивидендные истории (Сбербанк, Т-банк, Совкомбанк, Транснефть)

Мобильное приложение Мобильное приложение Мобильное приложение КИТ Инвестиции - биржа в ваших руках

Мобильное приложение Мобильное приложение Мобильное приложение КИТ Инвестиции - биржа в ваших руках

Вопросы и ответы Вопросы и ответыПосмотрите ответы на часто задаваемые вопросы об услугах, сервисах и технологиях

Вопросы и ответы Вопросы и ответыПосмотрите ответы на часто задаваемые вопросы об услугах, сервисах и технологиях

Скачать дистрибутивы Скачать дистрибутивыДля установки программ QUIK, webQUIK и других. Инструкции по настройке.

Скачать дистрибутивы Скачать дистрибутивыДля установки программ QUIK, webQUIK и других. Инструкции по настройке.

Санкт-Петербург: +7 (812) 611 00 00

Москва: +7 (495) 401 52 13

191119, ул. Марата, 69-71, БЦ Icon, блок Б, 7 этаж

Телефон: +7 (812) 611 0000

Режим работы: с 09:00 до 19:00 по рабочим дням

Из любой точки России звонок бесплатный

8 800 700-00-55

119017, Россия, город Москва, ул. Большая Ордынка, д. 37/4 строение 1. Вход со двора в правую дверь.

Телефон: +7 (495) 401 52 13

Режим работы: с 09:00 до 19:00 по рабочим дням. Для посещения офиса необходима предварительная запись через форму