Предлагаем вашем вниманию полезные статьи о способах инвестирования и трейдинге, записи обучающих вебинаров и словарь терминов.

Как сохранить и приумножить свой капитал? Как уберечь деньги от инфляции? Куда вложить деньги? Как начать торговать на бирже? Можно ли передать акции по наследству? Ответы на финансовые, правовые, экономические и многие другие вопросы подготовили специалисты КИТ Финанс Брокер.

Инвестирование в акции на российском рынке в последние годы приносит только разочарование. Поэтому многие переходят на более краткосрочные стратегии. Сегодня мы поговорим о фьючерсах как альтернативе торговле акциями.

Фьючерс – инструмент срочного рынка, то есть ценная бумага с ограниченным сроком жизни. У каждого фьючерса есть дата истечения (экспирации), после которой фьючерсный контракт прекращает существование. Параметры фьючерсного контракта стандартизованы и устанавливаются биржей. Фьючерсная сделка связывает обязательствами обоих участников: покупая фьючерс, покупатель берет на себя обязательство купить подлежащий актив в определенную дату в будущем по рыночной цене, которая будет на момент истечения контракта, продавец берет на себя обязательство этот товар поставить. Несмотря на то, что окончательный расчет будет произведен в дату экспирации, прибыль или убыток по сделке определяется разницей между ценой открытия позиции и ценой закрытия позиции, потому что каждый день прибыль или убыток покупателя и продавца определяется так называемой «вариационной маржой» и фиксируются на счетах в процессе клиринга. Полученный убыток списывается со счета, прибыль – зачисляется на счет и сразу может быть использована для открытия других позиций. Например, если в начале дня покупатель купил 1 фьючерс на акции Сбербанка по цене 7500 рублей, а к 18.45 этот фьючерс вырос до 8000 рублей, то покупателю фьючерса в ходе клиринга будет начислено на счет 500 руб, а у продавца списано те же 500 руб. Независимо от того, сколько дней до закрытия позиции цена на фьючерс будет расти, а сколько падать, конечный результат, равный сумме прибылей и убытков по результатам дня, будет определяться начальной ценой открытия позиции и ценой, по которой позиция будет закрыта.

На Московской бирже торгуются фьючерсы на следующие активы: индекс РТС, акции (Сбербанк, Газпром, Норникель и др.), нефть, золото, валютные пары (доллар/рубль, евро/доллар, евро/рубль) и многие другие, но ликвидность этих инструментов различна. Торговать следует только ликвидными инструментами, поэтому следует ограничиться следующими вариантами: фьючерсы на индекс РТС, акции Сбербанка и Газпрома, пару доллар/рубль, золото и нефть. Начинать лучше с фьючерсов на акции Сбербанка и Газпрома и фьючерса на доллар/рубль.

Что нужно знать, если Вы хотите начать торговать фьючерсами:

Покупая фьючерс, вы открываете «длинную» позицию (лонг), прибыль будет, если цена фьючерса вырастет. Если же ожидается падение цены, то позиция открывается с продажи фьючерса, в этом случае она будет «короткой» (шорт). Технически позиции «лонг» и «шорт» ничем не отличаются.

Открытую позицию по фьючерсу можно закрыть в любое время до даты экспирации: в день открытия позиции, на следующий день, через неделю или через месяц. Плата за удержание длинной и короткой позиции отсутствует.

Для открытия фьючерсной позиции покупатель и продавец должны иметь на счету денежные средства в размере не менее установленного биржей гарантийного обеспечения (ГО), которое в несколько раз меньше полной стоимости фьючерса. При увеличении волатильности рынка или накануне длинных праздников биржа может увеличить размер ГО.

Фьючерсы бывают поставочные (на акции) и расчетные (индекс РТС, нефть, золото, валюты). Покупатель поставочного фьючерса на акции, если он не закрыл позицию до даты экспирации, обязан оплатить стоимость входящих во фьючерс акций, которые будут затем зачислены на его счет в депозитарии. Продавец поставочного фьючерса на акции должен быть готов в дату экспирации предоставить положенное количество акций, которые будут списаны с его счета и оплачены покупателем. 90% фьючерсов до даты экспирации не доживают, позиции по ним закрываются за несколько дней до установленной даты.

Цена на фьючерсы может быть установлена в рублях (на акции) или в долларах (индекс РТС, золото, нефть), но расчеты всегда происходят в рублях. В этом случае цена будет зависеть от курса доллара. В QUIK в таблицу текущих параметров следует добавить колонки «Минимальный шаг цены» и «Стоимость минимального шага цены», тогда стоимость фьючерса в рублях можно будет посчитать по формуле:

Стоимость в рублях = Стоимость в долларах* Стоимость минимального шага цены/Минимальный шаг цены

Обозначение фьючерса состоит из трех частей: первые две буквы – это код актива (смотрите в таблице ниже), третья буква – код месяца истечения контракта (большинство фьючерсов квартальные, кроме нефти), последняя цифра – последняя цифра года, например 2014 год – цифра 4. Например, фьючерс GZM4 означает фьючерс на акции Газпрома с исполнением в июне 2014 года.

Код месяца истечения:

Н – март

М – июнь

U – сентябрь

Z – декабрь

|

Подлежащий актив |

Код актива |

Валюта расчета |

Срок |

Минимальный шаг цены, пунктов |

Стоимость минимального шага цены |

Объем контракта |

|

Индекс РТС |

RI |

доллар |

На квартал |

10 |

0,2 * курс ЦБ на доллар/рубль |

|

|

Акции Газпрома |

GZ |

рубль |

На квартал |

1 |

1 |

100 акций |

|

Акции Сбербанка |

SR |

рубль |

На квартал |

1 |

1 |

100 акций |

|

Пара доллар/ рубль |

Si |

рубль |

На квартал |

1 |

1 |

1000 долларов |

|

Золото |

GD |

доллар |

На квартал |

0,0001 |

0,1* курс ЦБ на доллар/рубль |

1 тр. унция |

|

Нефть Brent |

BR |

доллар |

На месяц |

0,01 |

0,1* курс ЦБ на доллар/рубль |

10 баррелей |

Преимущества фьючерсов перед акциями: низкая комиссия, отсутствие платы за удержание короткой позиции, торговля в вечернюю сессию, что уменьшает вероятность открытия с «гэпом» на следующее утро.

Недостатки: фьючерсы – более рискованный инструмент. Если в акциях можно «пересидеть» движение против позиции, то в случае с фьючерсами такая тактика может привести к просадке счета ниже установленного биржей размера гарантийного обеспечения и к принудительному закрытию позиции.

Анализ фьючерсов мало отличается от анализа акций. Обычно используется технический анализ.

Расписание торгов:

|

10.00 - 14.00 |

Начало основной торговой сессии |

|

14.00 - 14.03 |

Промежуточный клиринговый сеанс (дневной клиринг) |

|

14.03 - 18.45 |

Окончание основной торговой сессии |

|

18.45 - 19.00 |

Вечерний клиринговый сеанс |

|

19.00 - 23.50 |

Вечерняя торговая сессия |

Для получения более полной информации по расчету фьючерсной сделки рекомендуем посмотреть запись следующего вебинара.

Сравнив динамику различных акций, несложно заметить, что финансовый результат инвестирования существенно зависит от выбора «правильных» акций: обладание одними акциями приносит доход, другие же стабильно уменьшают стоимость портфеля. Тот факт, что акция стоит дешево, совсем не гарантирует того, что в скором времени она будет стоить дороже.

Давайте рассмотрим процесс анализа и выбора акций для инвестиционного портфеля по этапам.

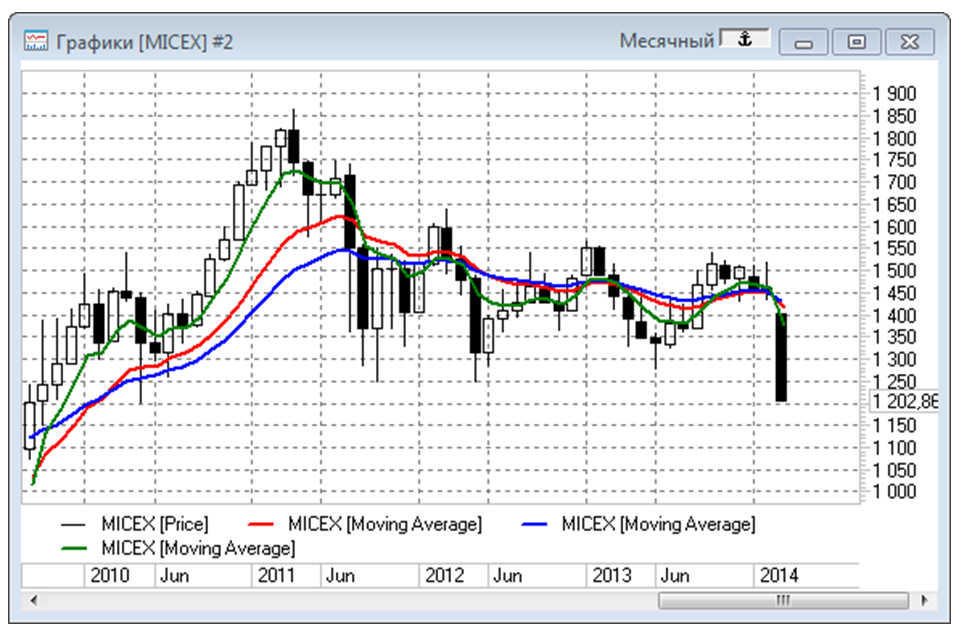

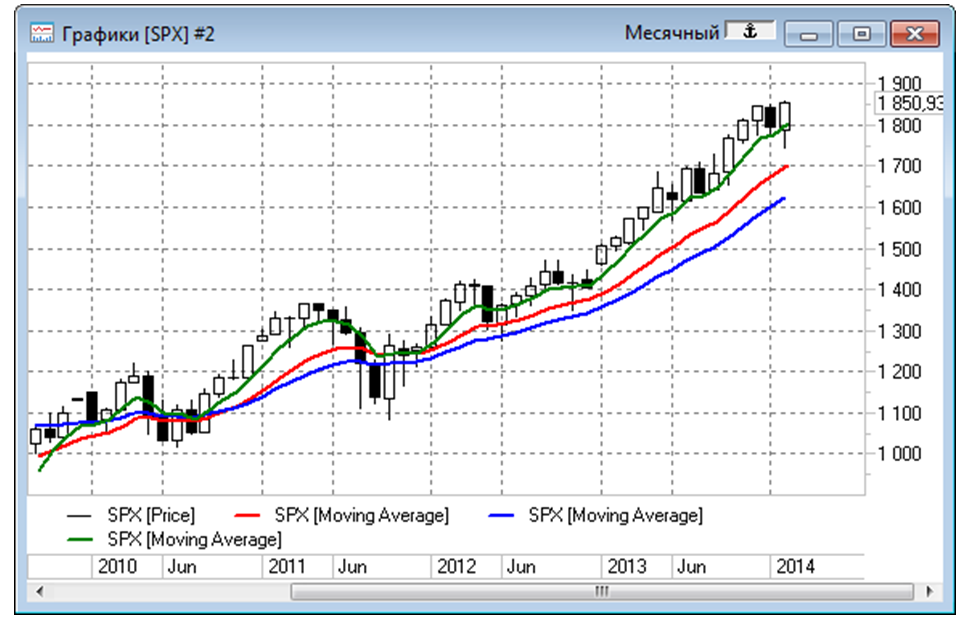

Этап первый. Оценка рынка в целом. Цель этого этапа – получить ответ на вопрос: пригоден ли данный рынок для инвестирования? Смотрим на месячныйi график индекса. Сравним два графика: российского индекса ММВБ и американского индекса S&P500.

Разница видна даже без пояснений: американский рынок растет, а российский рынок последние три года никаких попыток роста не демонстрирует. Будем выделять три состояния рынка: восходящий тренд, нисходящий тренд и боковик. Легче всего осуществлять выбор акций для покупки в периоды роста рынка, когда есть высокая вероятность, что даже не самый оптимальный портфель принесет прибыль. Для увеличения прибыльности следует производить отбор акций в соответствии с процедурой, которая будет описана далее. В случае бокового рынка нужно очень внимательно отбирать акции для портфеля, останавливая свой выбор на наиболее сильных бумагах, в которых есть понятная фундаментальная идея роста (высокие дивиденды, обратный выкуп акций и др.). Получать прибыль на боковом рынке могут лишь инвесторы высокого уровня компетенции. Если вы не уверены, что соответствуете этому определению, то есть смысл подумать о переходе на другой рынок. На падающем рынке зарабатывать покупками акций вряд ли удастся. Либо нужно осваивать работу «в шорт», либо также подумать о смене рынка. Спорить с рынком и открывать позиции против существующего тренда – гарантия убытков.

Теперь подробнее о том, как практически определять наличие тренда и моменты его начала и окончания. Обычно для этого используются трендовые индикаторы, и тут есть варианты, с которыми можно ознакомиться, изучив классические труды по теханализу. Здесь мы рассмотрим один из возможных вариантов, в котором будем использовать Скользящие средние – один из самых популярных трендовых индикаторов. В программе QUIK этот индикатор имеет название Moving Average. На графиках, приведенных выше, построены три средние с разными периодами усреднения: зеленая (5), красная (13) и синяя (21), тип усреднения – экспоненциальный.

Восходящим трендом будем считать ситуацию, когда средние выстраиваются в определенном порядке: зеленая – выше всех, синяя – ниже всех, красная – посередине. Пока такой порядок средних сохраняется, считаем тренд существующим. Нарушение порядка будет означать завершение тренда.

Нисходящим трендом будем считать ситуацию, когда средние выстраиваются в обратном порядке: зеленая – ниже всех, синяя – выше всех, красная – посередине. Пока такой порядок средних сохраняется, считаем тренд существующим. Нарушение порядка будет означать завершение тренда.

Любой другой порядок средних, либо переплетение их в разноцветную веревочку будут сигнализировать об отсутствии тренда, то есть о боковике.

Исходя из этого, на графике индекса S&P500 определяется ярко выраженный восходящий тренд, и так как он существует уже довольно длительное время, скорее всего в данный момент формировать портфель уже поздно. Лучше дождаться коррекции и только в случае возобновления тренда приступать к покупкам бумаг.

Российский рынок последние три года демонстрирует боковую динамику, инвестирование на таком рынке сопряжено с большими сложностями. Но ставить крест на рынке тоже не стоит, любой рынок цикличен, придет время и растущий тренд вернется, и нужно не упустить этот момент и вовремя занять соответствующие позиции.

Продолжение следует.

i «Месячный график» означает то, что период единичного изменения цены на графике (свечи или бара) составляет один месяц. График должен охватывать минимум 3-5 лет.

Американский фондовый рынок по степени эффективности намного опережает российский. Поэтому при выборе акций для инвестиционного портфеля большее значение придаётся фундаментальному анализу. Вариантов инвестиционных стратегий много, рассмотрим лишь основные.

Вариант №1. Стратегия Value (ценность)

Инвесторы, придерживающиеся этой стратегии, стараются купить недооцененные акции, котируемые ниже справедливой цены и продать их по истинной цене или выше. Таких инвесторов называют «еретиками» (contrarians), или действующими вопреки «общему мнению», поскольку они видят ценность там, где ее не видят другие участники рынка. Их портфели, как правило, имеют относительно низкое значение коэффициента «бета», низкие значения показателей отношения рыночной цены к балансовой стоимости и отношения Р/Е, но высокую дивидендную доходность. Известные представители сторонников этого вида инвестирования: Уоррен Баффет, Бенджамин Грэм, Чарльз Брандес.

Коэффициент «бета» — показатель, рассчитываемый для ценной бумаги или портфеля ценных бумаг, он отражает изменчивость доходности ценной бумаги (портфеля) по отношению к доходности рынка в среднем (среднерыночного портфеля). Коэффициент оценивает меру риска инвестиций в данные ценные бумаги. При β>1 риск инвестиций выше, чем в среднем по рынку, а при β< 1 - наоборот.

Отношение Р/Е (Price/Earnings) - финансовый показатель, равный отношению рыночной капитализации компании к ее годовой прибыли, является одним из основных показателей, применяющихся для сравнительной оценки инвестиционной привлекательности акционерных компаний. Малые значения коэффициента сигнализируют о недооцененности рассматриваемой компании, большие — о переоценённости.

Вариант №2. Стратегия Growth (рост)

Инвесторы стремятся купить акции, которые, как правило, продаются со сравнительно высоким значением показателя Р/Е за счет высокого роста доходов, ожидая продолжения такого же или еще большего роста доходов. Инвестиционные портфели, построенные по такому принципу, характеризуются сравнительно высоким коэффициентом «бета», высокими значениями отношения рыночной цены акции к ее балансовой стоимости, отношения Р/Е и сравнительно низкой дивидендной доходностью.

Примеры таких акций: акции высокотехнологичного сектора (Apple, Facebook, Google, Twitter) и акции биотехнологических компаний.

Вариант №3. Ротация секторов

Секторная структура американского рынка несравнимо более разветвлена по сравнению с российским рынком. Инвестиционная стратегия, основанная на ротации секторов, базируется на том, что в различные фазы бизнес цикла разные сектора развиваются по-разному. Следовательно, если инвестор правильно определяет фазу бизнес цикла, то он может определить секторы, которые будут опережать рынок (индекс фондового рынка), и секторы, которые будут отставать от рынка.

В 1996 году Сэм Стовалл (Sam Stovall), ведущий инвестиционный стратег Standard and Poor’s, опубликовал книгу «Инвестиции в сектор от Standard and Poor’s» (Standard & Poor's Sector Investing), в которой он привел результаты исследований поведения различных секторов экономики на фондовом рынке в зависимости от фазы бизнес цикла. Выделяется пять основных стадий цикла:

Вариант №4. Следование за трендом

Не надо делать выводов, что на при работе на американском фондовом рынке технический анализ совсем не используется. Классические трендоследующие стратегии также имеют право на жизнь. Но обычно при выборе инструментов для инвестирования инвесторы все же руководствуются анализом фундаментальным, а технические сигналы используют лишь для получения точек входа-выхода из позиций.

i Нециклические акции – это акции компаний, которые получают прибыль в любой фазе цикла. Например, компании, производящие предметы повседневного спроса.

ii Циклические акции - это акции компаний, бизнес которых напрямую зависит от экономического цикла. Если условия для бизнеса благоприятные, то прибыль компании и курс акций этой компании быстро возрастают. Если условия для бизнеса ухудшаются, то прибыль и курс акции быстро уменьшаются.

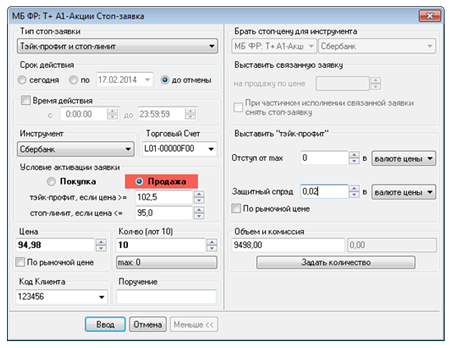

Сегодня мы разберем, как можно выставить взаимосвязанную заявку со сроком действия «До отмены». Использовать для этого будем стоп-заявку «Тейк-профит и стоп-лимит».

О необходимости и пользе заявок стоп-лосс говорить, наверное, нет необходимости. Но вместе с заботой о защите от убытков хотелось бы также подумать о своевременной фиксации прибыли, особенно, если у цены есть на пути сильный уровень сопротивления, который может стать причиной остановки и разворота цены. В этом случае удобно позицию ограничить с двух сторон заявками, выставить так называемые «стоп-лосс» и «тейк-профит», и оптимально, чтобы эти заявки были взаимоотменяемыми, то есть, чтобы при срабатывании одной из заявок вторая бы автоматически была снята. В программе QUIK есть вид стоп-заявки под названием «Со связанной заявкой», но возможный срок действия ее – только текущая торговая сессия, что не всегда достаточно.

Сегодня мы разберем, как можно выставить взаимосвязанную заявку со сроком действия «До отмены». Использовать для этого будем стоп-заявку «Тейк-профит и стоп-лимит».

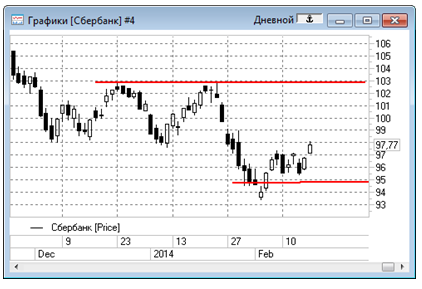

Разберем на примере. Скажем, мы открыли длинную позицию по Сбербанку и хотим

а) защититься от неблагоприятного движения цены ниже 95 рублей;

б) зафиксировать прибыль при приближении цены к уровню сопротивления 103 рубля.

Выбираем в меню «Новая стоп-заявка», тип «Тейк-профит и стоп-лимит». Срок действия ставим «До отмены». Отмечаем «Продажа». Дальше прописываем уровни взятия прибыли и ограничения убытков. В графе «Цена» указываем цену, которая будет в биржевой заявке в случае срабатывания стоп-лосса (размер зазора по желанию). Указываем размер позиции и Код клиента.

На правой стороне заявки в графе «Отступ от max» ставим «0». В графе «Защитный спрэд» ставим величину, на которую будет уменьшена цена в биржевой заявке, закрывающей позицию с прибылью.

В итоге:

Если цена пойдет вниз и по рынку пройдет первая сделка по цене 95 рублей или ниже, в рынок уйдет заявка на продажу по цене 94,98 рубля, вторая заявка будет автоматически отменена.

Если цена пойдет вверх и по рынку пройдет первая сделка по цене 102,5 рубля или выше, в рынок уйдет заявка на продажу по цене 102,48 рубля, а заявка стоп-лосс будет автоматически отменена.

Наша позиция ограничена с двух сторон. Можно спать спокойно. При достижении рыночной ценой уровня примерно в 100 рублей можно будет заменить заявку на новую, подняв уровень стоп-лосса на уровень безубыточности.

Примеры активных стратегий. Российский фондовый рынок

Вариантов активных стратегий значительно больше, чем пассивных стратегий. Любая неэффективность рынка, любой дисбаланс может послужить основой для создания стратегии. Поэтому приведенный ниже список не следует считать исчерпывающим. И так как российский рынок все же сильно отличается пока от рынков развитых, варианты активных стратегий для реализации на российском рынке рассмотрим отдельно.

Вариант №1. Следование за трендом

Идея этой стратегии ненова. В свой портфель инвестор, следующий за трендом, включает акции, сформировавшие на своих графиках устойчивый восходящий тренд, в надежде на то, что этот тренд будет существовать еще некоторое время. Нет цели поймать минимальную цену. «Покупай дорого, продавай еще дороже» - вот формула успеха этой стратегии. Акции в портфель отбираются на основании технического анализа и сигналов трендовых индикаторов. Чаще всего используются скользящие средние, причем период используемых средних зависит от желаемого горизонта инвестирования. Позиция закрывается только при появлении признаков окончания тренда, причем анализ рынка проводится в строго определенное время – раз в неделю, месяц или квартал – в зависимости от того, как это прописано в торговой системе.

На российском рынке даже в условиях отсутствия тенденции роста на биржевых индексах с начала 2011 года существует ряд акций, сохраняющих восходящий тренд с начала 2009 года: Магнит, префы Транснефти, префы Сургутнефтегаза, Татнефть обычка и префы. Есть и более свежие трендовые истории – МТС, Система, Московская биржа.

До формирования портфеля по данной стратегии нужно разработать систему принятия решений (торговую систему) и протестировать ее на исторических данных.

Вариант №2. Дивидендная стратегия

Эта стратегия может быть реализована как в долгосрочном, так и в среднесрочном вариантах. Среднесрочная стратегия работает преимущественно в первой половине года, поскольку большинство российских компаний выплачивают дивиденды один раз в год после утверждения советом акционеров отчета за предыдущий год. Список компаний, выплачивающих год от года повышенные по сравнению со среднерыночными дивиденды, практически постоянен. Позиции открываются либо в конце отчетного года, либо в начале следующего. Перед датой закрытия реестра, как правило, позиции закрываются. В этом случае инвестор не получает дивидендов, но фиксирует прибыль от роста курсовой стоимости акции, который происходит из-за покупок бумаг инвесторами, планирующими получить дивиденды. Лучшие бумаги для такой стратегии – акции телекомов (МТС, Ростелеком) и привилегированные акции из нефтегазового сектора (лидер – префы Сургутнефтегаза).

В долгосрочном варианте акции удерживаются неограниченное количество лет, пока размер дивидендных выплат и долгосрочное изменение курсовой стоимости устраивают инвестора. Например, в период с начала 2009 года по конец 2013 года префы Сургутнефтегаза выросли в цене с 6 до 25 рублей, префы Татнефти – с 25 до 120 рублей, префы Транснефти – с 8000 до 85000 рублей, префы Нижнекамскнефтехима – с 2 до 20 рублей. Плюс ежегодная дивидендная доходность в 8-10% годовых. Что еще нужно для счастья?

Вариант №3. Ротация секторов

Эта стратегия основывается на теории экономических циклов, считающей, что спад и подъем экономики, развитие и финансовые кризисы чередуются, и в каждой фазе создаются предпосылки для роста акций из определенных секторов. В периоды роста экономики сильнее выглядят акции цикличных отраслей (металлургия, машиностроение, химическая промышленность), в периоды спада – акции потребительского сектора и телекомы.

Секторная структура российского рынка не настолько разветвлена, как на развитых рынках. Сектора, к которым принадлежат ликвидные бумаги:

Выбираются 2-3 сектора, которые в текущей ситуации лучше смотрятся на рынке, затем в каждом из отобранных секторов определяются лучшие компании (одна или две), открываются позиции и сопровождаются методами технического анализа. Для определения состояния различных секторов, как правило, используются графики секторных индексов.

Подробнее о секторном анализе можно узнать, просмотрев запись вебинара.

Возникшие вопросы можно задавать на почту ic@brokerkf.ru.

Продолжение следует.

Примеры пассивных стратегий

Еще раз напомню, что пассивное инвестирование имеет смысл только на рынках, демонстрирующих признаки эффективности, что к российскому рынку не относится.

Вариант №1, самый простой. Стратегия «Индексирование».

В этом случае просто покупаются ЕТF на индекс Доу или S&P500 (рыночные тикеры DIA и SPY соответственно). Позиции удерживаются не менее года. Мотивы открытия и закрытия позиций больше зависят от соображений оптимизации налогообложения, чем от рыночной ситуации. При желании можно постепенно наращивать позицию, делая довзнос денег.

Вариант №2, «Собаки Доу» (Dogs of the Dow).

Есть еще одна инвестиционная стратегия только лишь слегка уступающая в простоте предыдущей стратегии. Это так необычно названная стратегия "Собаки Доу". Она была предложена в 1991 году Михаэлем Хиггинсом (Michael O’Higgins).

Эта стратегия работает с "голубыми фишками" из индекса промышленного Доу-Джонса.

Собаки Доу - десять компаний из входящих в индекс. Капитал вкладывается один раз в год. Вся идея состоит в том, чтобы вложить капитал в десять худших акций по результатам последнего года из 30-ти компаний, входящих в индекс Доу-Джонса. Почему нужно выбирать именно худшие, т.е. слабые акции? Ответ прост. Эти самые 30 компаний из индекса Доу-Джонса – одни из самых известных компаний в стране и в мире. Даже несколько худших из этого набора, это крупные и стабильные компании, и, если они даже в последнее время немного отстали от остальных, это обычно означает высокую вероятность того, что в недалеком будущем они наверстают упущенное. Хиггинс считал, что цена акции меняется циклично, отслеживая динамику бизнес цикла компании. То есть за спадом, должен последовать рост.

Согласно этой стратегии инвестор один раз в год должен проанализировать дивидендные выплаты всех 30 акций в индексе Доу-Джонса. Дивидендный доход акции берется за полный год и затем делится на текущий курс акций. Выбирается несколько акций Доу с самыми высокими дивидендными доходами. Это и есть те акции, которые имели сниженные цены (именно поэтому дивидендный доход настолько высок).

Эти несколько акций нужно купить на равную сумму в долларах. Позиции удерживаются в течение одного года, и затем процесс повторяется.

За последние 30 лет стратегия получила ежегодный доход на несколько процентов больше по сравнению с доходом всего индекса Доу-Джонса промышленных компаний в течение того же самого периода. Список компаний для инвестирования в 2014 году можно посмотреть на сайте http://www.dogsofthedow.com/2014-dogs-of-the-dow.htm. Там же на сайте можно посмотреть статистику доходности этой стратегии по годам.

В основном списке 10 компаний. Есть также укороченный список из 5 компаний, так называемые «Small Dog» (Щенки Доу) для тех, у кого меньший размер счета.

Вариант №3, «Портфель простака» Уильяма Бернстайна.

Этот вариант, как и предыдущие, не предполагает анализа рынка. Позиции открываются в начале года, в начале каждого следующего года происходит балансировка портфеля. Инвестируемая сумма делится на 4 равные части, на которые приобретаются следующие инвестиционные инструменты:

Чтобы не заморачиваться выбором компаний можно заменить каждую часть на соответствующий ETF: вместо акций крупных компаний нужно купить ETF на индекс S&P500 (тикер SPY), акции мелких компаний хорошо заменит ETF на индекс Russell 2000 с тикером IWM, акции иностранных компаний – ETF на индекс MSCI для развивающихся рынков с тикером EEM, казначейские обязательства – ETF на американские государственные облигации с тикером IEF.

Основная идея такой компоновки портфеля – цикличность рынка. В одни годы развивающиеся рынки показывали лучшие результаты, чем американский рынок, в другие – наоборот. Мелкие компании обычно опережают крупные, но не только на росте, но и на падении. А в те годы, когда фондовые рынки по всему миру переживали не лучшие времена – на коне были государственные облигации. То есть с большой степенью вероятности через год после формирования портфеля четыре равных прежде части становятся неравными. Что-то выросло в цене, а другое, возможно, подешевело. При балансировке и выравнивании частей портфеля фиксируется прибыль по тем инструментам, которые выросли, докупаются инструменты, показавшие плохие результаты в расчете на то, что в следующем году произойдет ротация, и роли поменяются.

Подробнее об этой стратегии можно почитать в книге Уильяма Бернстайна «Разумное распределение активов». Там же есть и статистические данные по доходности этой стратегии.

Продолжение следует

Стратегии, используемые различными инвесторами, могут существенно отличаться. Кто-то принимает решения на основе новостей, кто-то покупает только "голубые фишки".

Одни инвесторы вчитываются в рекомендации аналитиков, другие действуют интуитивно, третьи следят за текущими экономическими событиями. Можно читать аналитические обзоры, либо полагаться на свои собственные расчеты финансового состояния компании, а можно использовать графический анализ с техническими индикаторами. В любом случае целью любого инвестиционного анализа является оценка справедливой стоимости ценных бумаг, так называемой инвестиционной стоимости. Идея состоит в том, чтобы находить на рынке и покупать недооцененные бумаги в расчете на то, что со временем они будут оценены по достоинству.

Как же сделать выбор? Как найти ту стратегию, которая будет отвечать вашим требованиям и соответствовать вашим возможностям?

Давайте попробуем сегодня в этом разобраться. И начнем с некоторого теоретического отступления.

Одной из центральных идей функционирования финансового рынка является концепция ценовой эффективности (pricing efficiency).

Рассмотрим идеализированный рынок, обладающий следующими свойствами:

Не сложно предположить, что на таком рынке курс ценной бумаги будет хорошей оценкой её инвестиционной стоимости, именно это свойство является критерием эффективности финансового рынка. Эффективный рынок - это такой рынок, на котором цена каждой ценной бумаги всегда совпадает с её инвестиционной стоимостью.

Всю информацию разделим на три группы:

Выделяют три формы эффективности рынка:

Какая из форм эффективности больше подходит современным финансовым рынкам? Строго говоря, современный финансовый рынок не может соответствовать всем требованиям ни одной степени эффективности. Любой финансовый рынок является некоторой динамической системой, которая постоянно стремится к эффективности. Считается, что американский фондовый рынок находится в настоящий момент между средней и сильной формой эффективности. На российском рынке какие-то признаки эффективности можно обнаружить лишь в «голубых фишках» - где-то между слабой и средней формой, а в остальной массе акций ни о какой эффективности пока речи не идет. Теперь вернемся к теме нашего разговора. Все инвестиционные стратегии делятся на пассивные и активные. К активным относятся такие стратегии, которые пытаются «переиграть» рынок, используя один или несколько следующих методов: выбор времени сделки, например, используя сигналы технического анализа; поиск недооцененных или переоцененных акций на основе фундаментального анализа; выбор акций в соответствии с той или иной «аномалией» рынка. То есть активные стратегии реализуются инвесторами, которые верят в неэффективность рынка.

Если инвесторы полагают, что рынок является эффективным, тогда им следует согласиться с выводом, что попытки превзойти рынок не имеют смысла. Такие инвесторы придерживаются пассивных стратегий. Анализом рынка они не занимаются. Пассивные стратегии, как правило, не требуют много времени и дают результат, близкий к среднерыночному. Инвестирующим на российским рынке пассивное инвестирование может принести прибыль только в случае необыкновенного везения. У инвесторов же, работающих на американском или европейском рынке, есть выбор между пассивными и активными вариантами.

Активные стратегии предполагают периодическое отслеживание рыночной ситуации и регулярную корректировку инвестиционного портфеля.

У опытных трейдеров не вызывает сомнений утверждение, что правильный выбор размера позиции способен значительно повлиять на прибыльность торговли, а открытие слишком больших позиций может стать причиной существенной просадки депозита. Многие же начинающие не осознают важности контроля рисков.

Что будем понимать под риском? Риском в трейдинге называется выраженная либо в абсолютном, либо в процентном к размеру депозита отношении величина максимального убытка, который трейдер может получить в случае неблагоприятного развития событий. Следует отличать риск по позиции и риск по бумаге. Риск по бумаге обычно определяется по графику и представляет собой расстояние от уровня открытия позиции до уровня стоп-заявки. Риск по позиции относит эту величину к размеру депозита трейдера и показывает, какая часть депозита будет потеряна в случае, если позиция закроется с убытком.

Например, рассмотрим текущую ситуацию (на 11.12.13) на акциях МТС:

| Cкажем, мы рассматриваем вариант покупки акций по текущей цене, считая, что после коррекции акции будут восстанавливаться.

Открытие позиции – 317 руб.; уровень стопа – 300 руб.; риск на одну бумагу – 17 руб.; размер лота – 10 акций; риск на 1 лот – 170 руб. |

Предположим, что размер депозита трейдера составляет 100 000 рублей. Тогда, если он открывает позицию величиной 1 лот, риск по позиции будет 0,17% от депозита; 5 лотов дадут уже 0,85%; 10 лотов в случае срабатывания стопа приведут к убытку 1,7%; а позиция в 30 лотов даст просадку 5,1%.

Каждый опытный трейдер понимает, что 100% гарантии прибыли нет и быть не может. Бывает 2-3 или даже 5 убыточных сделок подряд, пока получится поймать движение и взять существенную прибыль. За это время нельзя ни в коем случае допустить сильной просадки депозита, она еще называется дроудаун (drawdown), поэтому каждый знает тот предельный риск, на который он может пойти в отдельной сделке. И именно, исходя из размера приемлемого риска, и рассчитывается размер позиции.

Например, наш трейдер в примере открывает позиции, исходя из риска 1% на позицию. 1% от 100000 рублей составляет 1000 рублей. То есть заранее известен максимальный убыток, который может быть получен в сделке. Делим 1000 рублей (риск на позицию) на 170 рублей (риск на 1 лот) и округляем в меньшую сторону до целого числа. Получилось число 5, значит, позиция открывается размером в 5 лотов. Вот такая нехитрая математика. Вычисления можно упростить, если использовать электронные таблицы, причем правильнее в расчетах учесть брокерскую и биржевую комиссию. Пример такой таблицы можно скачать здесь.

А теперь поговорим о том, откуда трейдер знает, какой размер риска на одну позицию нужно закладывать в расчет. Есть такая скучная наука – мани-менеджмент. Скучная, потому что она базируется на статистической обработке большого количества данных. Например, книгу Ральфа Винса «Математика управления капитала» удается осилить далеко не каждому. Но это и не является обязательным. Главное – понять идею. А идея состоит в следующем: если мы будем открывать позиции очень маленьким объемом, то в результате у нас будет довольно скромная прибыль, но зато просадки депозита будут очень незначительные. Пока все логично и возражений не вызывает. Если мы будем увеличивать размер открываемой позиции, то до некоторого времени прибыльность будет увеличиваться – тоже логично. Но большинство торгующих не знают, что при превышении размером позиции некоторой критической величины, прибыль начинает уменьшаться, и даже может превратиться в убыток. Давайте проверим.

Пусть есть какая-то последовательность сделок с прибыльными и убыточными результатами, определяемыми в процентном отношении от размера депозита. Проследим, как будет меняться конечный результат при изменении размера открываемой позиции. Начальный размер депозита возьмем одинаковый – 100 000 рублей. Пусть результаты десяти последовательных сделок будут кратны некоторому параметру R, изменяя который и будем наблюдать как будет меняться размер депозита. Увеличение R будет соответствовать увеличению размера открываемой позиции (например, при R=3% +3R будет означать прибыль +9%, а -R – убыток в 3%).

| Сделки | Результат | Величина R,% | ||||

| 3 | 5 | 10 | 20 | 30 | ||

| 1 | +R | 103000 | 105000 | 110000 | 120000 | 130000 |

| 2 | +3R | 112270 | 120750 | 143000 | 192000 | 247000 |

| 3 | +R | 115638 | 126787 | 157300 | 230400 | 321100 |

| 4 | -3R | 105230 | 107769 | 110110 | 92160 | 32110 |

| 5 | -R | 102074 | 102381 | 99099 | 73728 | 22477 |

| 6 | +R | 105136 | 107500 | 109009 | 88474 | 29220 |

| 7 | +R | 108290 | 112875 | 119910 | 106168 | 37986 |

| 8 | +3R | 118036 | 129806 | 155883 | 169869 | 72174 |

| 9 | -2R | 110954 | 122017 | 124706 | 101921 | 28869 |

| 10 | -R | 107625 | 118357 | 112236 | 81537 | 20209 |

| Прибыльность,% | 7,6 | 18,4 | 12,2 | -18,5 | -79,8 | |

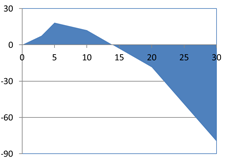

Мы видим, что до некоторого момента при увеличении размера позиции прибыльность увеличивается, а затем происходит уменьшение прибыльности и переход прибыльности в убыточность. Получилась такая диаграмма:

| То есть одна и та же система принятия решений и одна и та же рыночная ситуация могут при разных размерах открываемой позиции приносить прибыль или убыток!!!

Эта новость, возможно, шокирует некоторых торгующих. Большинство начинающих даже не догадываются, где собака зарыта, и не могут понять, почему при количестве прибыльных сделок большем, чем количество убыточных, их счет не увеличивается или даже уменьшается. |

Серьезная наука мани-менеджмент как раз и изучает способы определения оптимального размера открываемой позиции, дающего максимальную прибыль, так называемого оптимального f. Оптимальный размер открываемой позиции будет различным для разных торговых систем и торгуемых инструментов. Вычислить его можно только путем статистической обработки результатов своей торговли, и десяти сделок, как в примере выше, будет точно недостаточно. В статистике достоверной считается выборка, состоящая минимум из 30-ти результатов, и чем больше выборка, тем достовернее результат. Поэтому большинство опытных трейдеров перед началом торговли по новой торговой системе или до внесения поправок в существующую торговую систему всегда проводят так называемое «бумажное тестирование», скрупулезно изучая работу системы на прошлых данных. Некоторые ограничиваются интуитивным определением размера позиции, постепенно увеличивая размер позиции, пока не почувствуют ухудшения результатов. В любом случае трейдер, желающий получать стабильные результаты на рынке, в обязательном порядке ведет журнал своих сделок и анализирует их после накопления достаточного количества записей, внося по необходимости изменения в размер открываемой позиции и в систему принятия решений.

Не повторяйте ошибки неудачников! Помните, трейдинг бывает прибыльным только у тех, кто относится к нему серьезно, кто понимает, что для того, чтобы зарабатывать на рынке стабильно, нужно стать лучшим среди многих, нужно постоянно совершенствовать свои знания и навыки. Рынок всегда вознаграждает трейдера по вложенному труду.

Для тех, кто заинтересовался методами мани-менеджмента и способами статистической обработки результатов торговли, можно порекомендовать для изучения книгу С.Булашева «Статистика для трейдеров».

Вопросы по теме можно присылать на почту ic@brokerkf.ru.

«Если все такие умные, то почему тогда я такой богатый» - Уоррен Баффет, известный американский предприниматель и крупнейший в мире инвестор.

Сегодня инвестирование занимает крайне важное место в мировой экономике. Однако ее стремительное развитие все острее ставит вопрос о выгодных инвестициях. В этой сфере, как и в любой другой сфере деятельности человека, присутствует множество существенных обстоятельств, т.е. факторов, которые должен учитывать потенциальный инвестор, если он хочет быть успешным.

Нельзя забывать, что инвестиции — это вложения капитала с целью получения прибыли, и все факторы должны, так или иначе, работать на этот результат.

Итак, факторы, которые могут повлиять на работу инвестора, могут быть, обобщая, социально-политическими, правовыми, собственно экономическими и даже культурного порядка, но есть группа факторов, определяющих будущее потенциального инвестора в целом, и это базовые личностно-профессиональные факторы, другими словами, установки, с которых начинается путь в успешное инвестирование. Вот некоторые из них:

Для того чтобы идти к цели, ее нужно видеть ясно, во всех подробностях. Например, «сохранить свои капиталы», «накопить на образование ребенку», «обеспечить себе достойное существование на пенсии», «купить трехэтажный дом» и т.п. – это уже более конкретный «финиш», к которому гораздо легче двигаться. Проще говоря, сначала нужно определить цель, т.е. то, на что мы хотим заработать или то, чего хотим достичь.

Очень важно решить для себя, сколько средств вы точно можете направить на инвестирование. Определитесь, будете ли вы осуществлять регулярные инвестиции, реинвестировать прибыль. Это нужно для того, чтобы четко представлять, чем мы располагаем и на что можем рассчитывать.

Старайтесь проанализировать информацию, приходящую из разных источников. Поинтересуйтесь мнением нескольких экспертов. Чем больше у нас информации и чем тщательнее она проанализирована, тем эффективнее будет принимаемое вами решение.

Тремя основными столпами любой инвестиции являются: доходность, надежность и ликвидность. Необходимо понимать, что не существует идеального инвестиционного продукта. Абсолютно доходной, надежной и ликвидной вещи на свете не существует. Надежный продукт всегда менее ликвидный или доходный. А доходный – менее ликвидный или надежный.

Слишком самонадеянно рассчитывать на то, что вы научитесь всему в процессе инвестирования. Необходимость понимания, как работает рынок и какие продукты доступны для инвестирования. И поскольку почти каждый день появляются новые продукты, процесс обучения и совершенствования своих знаний может длиться всю жизнь, пока вы в профессии.

С точки зрения инвестиций этот термин означает распределение ваших денег между различными активами. Иными словами: раскладывание яиц по множеству разных корзин. Смысл подобных действий заключается в обеспечении безопасности инвестиций. Другими словами, чтобы сохранить капитал, нужно сделать ставки на разные классы активов, причем желательно, чтобы это были такие активы, которые по-разному реагируют на одни и те же события.

Любые направленные на извлечение прибыли финансовые манипуляции связаны с риском. «Делайте только такие ставки, которые вы можете позволить себе потерять», — гласит старая избитая догма. Вы слышите это в Лас-Вегасе, на Уолл-стрит, везде, где люди рискуют своими деньгами, чтобы получить еще больше денег. Но вот что мы получаем в результате? Если вы ставите на кон $100 и вам удается удвоить эти деньги, вы все еще бедны. Единственный способ обыграть систему состоит в том, чтобы играть на значительные ставки. Это не значит, что вы должны делать ставки такого размера, что их потеря сделает вас банкротом. Делайте ставки такого размера, чтобы волноваться об их судьбе, но не слишком сильно.

Важно заранее понимать какой доход вы хотите получить от той или иной сделки, и что вы будите с ним делать дальше. Один из превосходных способов закрепить ощущение «финиша» заключается в том, чтобы побаловать себя в этот момент какой-нибудь личной наградой. Такой своеобразной медалью, если хотите. Пообещайте себе заранее, что если и когда вы достигнете установленной цели, то на часть полученной прибыли обязательно купите себе новый автомобиль, или пальто, или пятиструнное банджо, или что-то еще, что сделает вас счастливым.

Никогда не бойтесь расстаться со своими активами, если появляется более привлекательная альтернатива. Все ваши шаги должны быть сделаны только после того, как вы осторожно взвесите все «за» и «против», и обусловлены весомыми причинами. Но если имеющиеся у вас активы выглядят бесперспективно или в поле вашего зрения возникла явно более многообещающая сделка, обрубайте удерживающие вас «корни» и двигайтесь к главной цели — к обогащению.

Итак, мы рассмотрели некоторые базовые факторы-установки, влияющие на успешную работу инвестора. Главное не забывать, что всякое вложение капитала есть результат принятия определенного решения, в данном случае инвестиционного решения. Деньги не должны пылиться на полке долгими годами: необходимо их разумно вкладывать, чтобы приумножать свое богатство.

Статья подготовлена на основе следующих источников:

1. Гюнтер М. Аксиомы биржевого спекулянта. СПб: Питер, 2008

2. Асаул А.Н.и др. Модернизация экономики на основе технологических инноваций. СПб: АНО ИПЭВ, 2008.

Деражинская Александра, Менеджер по продажам Отдела розничных продаж КИТ Финанс Брокер

Почему целеустремленным людям всегда интересны современные инвестиционные продукты?

Почему они выбирают для себя вложения в акции? Почему они буквально «разрывают» своих финансовых консультантов и аналитиков в поисках актуальных торговых идей, рассказывает Виталий Тречёкас.

По своей работе я постоянно сталкиваюсь с различными людьми, которые подбирают для себя удобный и доходный метод инвестирования, который мог бы удовлетворять их потребностям и целям. Я всегда рад вместе с клиентом найти такое решение, которое было бы комплексным, удобным, выгодным и главное понятным для конкретного человека. Очень часто одним из таких решений инвесторы выбирают для себя вложения в ликвидные акции известных компаний. У каждого конкретного человека обычно своеобразные цели, сроки их достижения и личные предпочтения по инвестированию. В соответствии с этим получаются различные портфели по составу и количеству ценных бумаг, но акции составляют основную часть ликвидных активов, выделенных клиентом для инвестирования. Давайте разберемся, почему инвесторы предпочитают для себя такой способ приумножения средств.

Каждый из нас представлял себя когда-нибудь владельцем крупного предприятия, приносящего своему собственнику приличный доход и наделяющего его высоким социальным статусом. Согласитесь, что всегда приятно помечтать о своем радужном будущем, где Вы свободны в принятии решений и финансово независимы от кого бы то ни было. Каждого из нас притягивает перспектива подобного беззаботного существования, когда доходы позволяют осуществить заветные мечты и приоритетные планы на жизнь. Кто то желает исколесить весь мир, передвигаясь первым классом, кто то хочет стать известным меценатом и спасать культурные ценности, а может быть профинансировать создания лекарства от неизлечимой сейчас болезни, а может быть цель состоит в том, чтобы жить в свое удовольствие и ни в чем себе не отказывать. У всех нас цели такие разные, но на все наши цели необходимы денежные средства, а для их получения необходимо решительно действовать. Если признаться, то далеко не каждый готов делать конкретные шаги в направлении достижения желаемого благополучия. Согласен, что далеко не каждый из нас может создать успешный бизнес с нуля, длительное время обеспечивать его развитие с постоянным вложением капитала, времени и идей, выдерживая высокую конкуренцию в современном мире и в итоге заработать такую прибыль, которой будет достаточно для финансовой независимости и осуществления поставленных целей. Так неужели нужно отказываться от всех наших пожеланий, если мы не чувствуем в себе сил на создание собственного бизнеса? Конечно же, нет! Более сотни лет в цивилизованном мире существует практика инвестирования в существующие проекты уже длительное время действующих компаний, приносящих прибыль своим владельцам и заслуживших положительную репутацию на фондовом рынке.

Есть инструменты, которые сделали тысячи людей богатыми и многие миллионы – обеспеченными. Одним из основных способов приумножения средств всегда было и остается вложение в акции. На фондовом рынке всегда есть успешные компании, многие из них известны настолько, что мы не представляем свою жизнь без этих наименований. Пример из международных брендов: Apple, Google, IBM, из российских: Сбербанк, Лукойл, Газпром. Если мы пожелаем участвовать в бизнесе указанных компаний, то мы легко сможем это реализовать. Мы будем получать прибыль вместе с другими собственниками этих компаний, будем участвовать в действующем бизнесе своим капиталом. Как это работает? Инвестор выбирает интересную компанию для покупки доли в ней, через приобретение акций этой компании на фондовом рынке. Целью сделки будет получения дохода от роста стоимости акций, а также от получения дивидендов, которые выплачиваются с прибыли.

Для приобретения акций и получения консультации по составлению оптимального инвестиционного портфеля инвестор обращается в брокерскую компанию для открытия в ней инвестиционного счета и регистрации его на бирже, на которой обращаются выбранные им акции. После этого нужно определить сумму средств, выделяемую на покупку акций и внести их на счет в брокерской компании для совершения сделок. После чего нужно периодически пересматривать состав акций в портфеле и соотносить их с установленными целями инвестирования. Целеустремленные люди, которые готовы делать решительные шаги на пути к своему финансово обеспеченному будущему, всерьез заняты поиском инвестиционных идей. Они буквально разрывают своих финансовых консультантов и аналитиков в поисках актуальных торговых идей в акциях, верные сделки с которыми могут сделать их богаче, а значит ближе к их финансовым целям. Например, за последние 10 лет вложенные средства в российский рынок (согласно индексу ММВБ) выросли в среднем на 222%. По конкретным эмитентам цифры дохода за 10 последних лет следующие: вложения в обыкновенные акции Сбербанка выросли на 1217%, в акциях Лукойла рост составил 244%, МТС – рост на 195%, тогда как в акциях Газпрома было падение на 37%.

Следовательно, если верно выбирать акции и периодически просматривать состояние котировок на них, то за продолжительное время акции приносят инвестору существенный доход. Если акции принесли нам ожидаемый доход быстрее, чем мы рассчитывали, то можно забирать деньги, считая сжатый срок инвестирования приятным бонусом или можно продолжить инвестирование, пересмотрев установленные нами ранее цели. Так можно было избежать падения стоимости акций в Газпроме, если забрать деньги через 4 года после начала инвестирования (за базу расчетов взята дата 01.11.2013 года), тогда мы получили бы доход 29% и нашли бы для себя новую компанию для инвестирования.

Мы живем в России и процессы, происходящие в нашей экономике для нас более всего понятны, поэтому многие инвесторы предпочитают инвестировать в отечественные компании, которые торгуются российской бирже. Ниже представлены основные преимущества вложений в ликвидные акции, которые торгуются на Московской Бирже:

В заключение хочется сказать, что вложения в акции – это удобный способ накопления и приумножения средств, нужно только поставить верные цели, выждать момент и забрать вложенные деньги с прибылью, продав акции, которые уже выросли в цене, а после этого увеличенную сумму средств нужно вновь вложить в другие акции, которые сейчас находятся в фазе роста, в связи с успешным развитием выпустивших их компаний и участие в бизнесе которых, может помочь нам получить доход на следующем этапе инвестирования и так повторить нужно столько раз, сколько необходимо для достижения вашей цели. Нужно только запастись терпением и выдержать колебания цен на акции, которые входят в инвестиционный портфель. Человеку нужно быть поистине целеустремленным и хладнокровным, чтобы не потерять интерес к фондовому рынку в фазе падения цен на купленные ранее акции и не распродать активы в периоды паники на бирже. Наградой за терпение и риск будет высокий доход от вложенных средств, превышающий банковский депозит. Опытные инвесторы, пережившие не один финансовый кризис, советуют активно покупать акции именно тогда, когда все кто хотел или просто испугался дальнейшего снижения котировок, уже успели их продать.

Успешных вам инвестиций на пути к финансовой независимости!

Виталий Тречёкас, заместитель начальника Отдела розничных продаж КИТ Финанс Брокер

Мобильное приложение Мобильное приложение Мобильное приложение КИТ Инвестиции - биржа в ваших руках

Мобильное приложение Мобильное приложение Мобильное приложение КИТ Инвестиции - биржа в ваших руках

Вопросы и ответы Вопросы и ответыПосмотрите ответы на часто задаваемые вопросы об услугах, сервисах и технологиях

Вопросы и ответы Вопросы и ответыПосмотрите ответы на часто задаваемые вопросы об услугах, сервисах и технологиях

Скачать дистрибутивы Скачать дистрибутивыДля установки программ QUIK, webQUIK и других. Инструкции по настройке.

Скачать дистрибутивы Скачать дистрибутивыДля установки программ QUIK, webQUIK и других. Инструкции по настройке.

Санкт-Петербург: +7 (812) 611 00 00

Москва: +7 (495) 401 52 13

191119, ул. Марата, 69-71, БЦ Icon, блок Б, 7 этаж

Телефон: +7 (812) 611 0000

Режим работы: с 09:00 до 19:00 по рабочим дням

Из любой точки России звонок бесплатный

8 800 700-00-55

119017, Россия, город Москва, ул. Большая Ордынка, д. 37/4 строение 1. Вход со двора в правую дверь.

Телефон: +7 (495) 401 52 13

Режим работы: с 09:00 до 19:00 по рабочим дням. Для посещения офиса необходима предварительная запись через форму