Предлагаем вашем вниманию полезные статьи о способах инвестирования и трейдинге, записи обучающих вебинаров и словарь терминов.

Как сохранить и приумножить свой капитал? Как уберечь деньги от инфляции? Куда вложить деньги? Как начать торговать на бирже? Можно ли передать акции по наследству? Ответы на финансовые, правовые, экономические и многие другие вопросы подготовили специалисты КИТ Финанс Брокер.

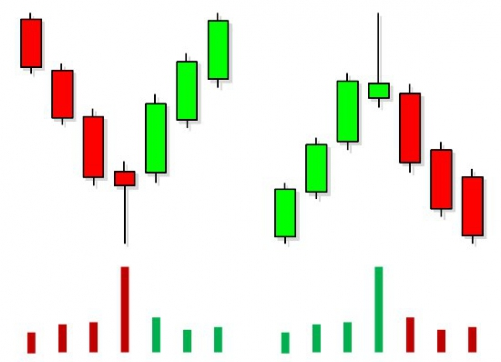

Price Action – это набор паттернов и методов, с помощью которых можно увидеть за графиком цены психологию участников рынка. Методы Price Action и VSA, позволяют существенно увеличить прибыльность работы как трейдеров так и инвесторов и применимы как для фьючерсов так и для акций. В качестве примера давайте рассмотрим простой паттерн Price Action «Пин-бар». Итак приступим...

Данный бар характеризует длинная тень, маленькое тело и в разы увеличившийся объем. Центральный пин-бар считается носом пиноккио, а по сторонам – его глаза. Как вы помните нос у пиноккио становился длиннее, когда он говорил неправду, чем больше нос (тень) пин-бара, тем сильнее паттерн. Принимать в расчет пин-бар можно только у значимых уровней. Входим на пробое основания/верхушки для медвежьего/бычьего пин-бара обязательно в направлении тренда.

Посмотрите ниже (28.08.2013 SiU3) график цены фьючерсного контракта на курс доллар США — российский рубль (SiU3), пин-бар возник на значимом круглом уровне (33'250) и подтвердился большим объемом, после чего цена изменила направление.

Другой пример. Тоже график фьючерсный контракт на курс доллар США — российский рубль (SiZ3) но, за 15 октября 2013 года, пин-бар возник на круглом уровне (32'650) и подтвердился возросшим объемом после чего цена изменила направление.

На этом графике хорошо видно как важно чтобы все три элемента сигнала (уровень+«Пин-бар»+большой объем) присутствовали.

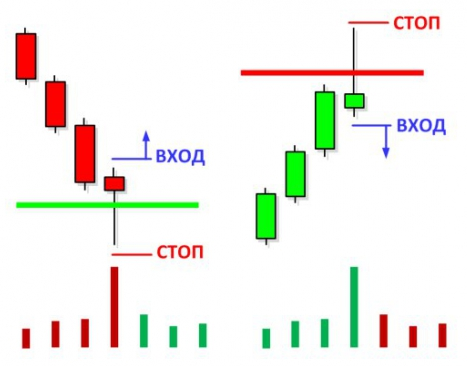

Теперь рассмотрим, как правильно входить на сигнале пин-бар. Схема приведена ниже:

Подведем итог: после того как на значимом уровне сформировался пин-бар и подтвердился объемом, выставляем лимитный ордер на покупку чуть выше хая пин-бара, а стоп чуть ниже лоу. Для входа на продажу все зеркально.

Лембиту Кыйв

Говорят, что правильно сформулированная проблема, это половина решения. С формулировки мы и начнем. Что в себя включает работа трейдера? Правильно, исполнение системы, но если мы так ответим, то до сути не доберемся, поэтому разделим. У нас получится, что работа трейдера это система и ее исполнение. Начнем с самого простого, т.е. с системы, да вы не ослышались. Дело в том, что система это как самоучитель игры на гитаре, вы его купили там все красиво с картинками написано, но тут начинается самое сложное – как при помощи знаний изложенных в самоучителе научится играть.

Говорят, что правильно сформулированная проблема, это половина решения. С формулировки мы и начнем. Что в себя включает работа трейдера? Правильно, исполнение системы, но если мы так ответим, то до сути не доберемся, поэтому разделим. У нас получится, что работа трейдера это система и ее исполнение. Начнем с самого простого, т.е. с системы, да вы не ослышались. Дело в том, что система это как самоучитель игры на гитаре, вы его купили там все красиво с картинками написано, но тут начинается самое сложное – как при помощи знаний изложенных в самоучителе научится играть.  Для начала дадим определение. Система это – набор правил, которые позволяют находить точки входа и управлять позицией после ее открытия. Рассмотрим каждый аспект подробнее.

Для начала дадим определение. Система это – набор правил, которые позволяют находить точки входа и управлять позицией после ее открытия. Рассмотрим каждый аспект подробнее.  Плохое исполнение способно загубить любую, даже самую прибыльную систему. Представьте себе, что вы стали обладателем уникальной системы дающей 60% положительных входов и среднее соотношение прибыли к риску будет равно двум. Так вот, если вы будете входить в каждый второй сигнал, вы потеряете половину той прибыли, которую генерирует ваша система.

Плохое исполнение способно загубить любую, даже самую прибыльную систему. Представьте себе, что вы стали обладателем уникальной системы дающей 60% положительных входов и среднее соотношение прибыли к риску будет равно двум. Так вот, если вы будете входить в каждый второй сигнал, вы потеряете половину той прибыли, которую генерирует ваша система.

Итак, что же делать, если ничего не получается? Во-первых, найти систему и протестировать ее (для этого прекрасно подойдет бесплатная версия программы MultiCharts) на истории. Уже доказано, что вы не сможете эффективно применять никакую чужую систему до тех пор, пока в нее не поверите. Во-вторых, пока работаете над системой, сформируйте распорядок своего рабочего дня так, чтобы пик вашей работоспособности приходился на время торговли. И в-третьих, как сказал однажды Уинстон Черчилль: «Никогда, никогда, никогда, никогда не сдавайтесь».

Итак, что же делать, если ничего не получается? Во-первых, найти систему и протестировать ее (для этого прекрасно подойдет бесплатная версия программы MultiCharts) на истории. Уже доказано, что вы не сможете эффективно применять никакую чужую систему до тех пор, пока в нее не поверите. Во-вторых, пока работаете над системой, сформируйте распорядок своего рабочего дня так, чтобы пик вашей работоспособности приходился на время торговли. И в-третьих, как сказал однажды Уинстон Черчилль: «Никогда, никогда, никогда, никогда не сдавайтесь». Инвестирование в акции на российском рынке в последние годы приносит только разочарование. Поэтому многие переходят на более краткосрочные стратегии. Сегодня мы поговорим о фьючерсах как альтернативе торговле акциями.

Фьючерс – инструмент срочного рынка, то есть ценная бумага с ограниченным сроком жизни. У каждого фьючерса есть дата истечения (экспирации), после которой фьючерсный контракт прекращает существование. Параметры фьючерсного контракта стандартизованы и устанавливаются биржей. Фьючерсная сделка связывает обязательствами обоих участников: покупая фьючерс, покупатель берет на себя обязательство купить подлежащий актив в определенную дату в будущем по рыночной цене, которая будет на момент истечения контракта, продавец берет на себя обязательство этот товар поставить. Несмотря на то, что окончательный расчет будет произведен в дату экспирации, прибыль или убыток по сделке определяется разницей между ценой открытия позиции и ценой закрытия позиции, потому что каждый день прибыль или убыток покупателя и продавца определяется так называемой «вариационной маржой» и фиксируются на счетах в процессе клиринга. Полученный убыток списывается со счета, прибыль – зачисляется на счет и сразу может быть использована для открытия других позиций. Например, если в начале дня покупатель купил 1 фьючерс на акции Сбербанка по цене 7500 рублей, а к 18.45 этот фьючерс вырос до 8000 рублей, то покупателю фьючерса в ходе клиринга будет начислено на счет 500 руб, а у продавца списано те же 500 руб. Независимо от того, сколько дней до закрытия позиции цена на фьючерс будет расти, а сколько падать, конечный результат, равный сумме прибылей и убытков по результатам дня, будет определяться начальной ценой открытия позиции и ценой, по которой позиция будет закрыта.

На Московской бирже торгуются фьючерсы на следующие активы: индекс РТС, акции (Сбербанк, Газпром, Норникель и др.), нефть, золото, валютные пары (доллар/рубль, евро/доллар, евро/рубль) и многие другие, но ликвидность этих инструментов различна. Торговать следует только ликвидными инструментами, поэтому следует ограничиться следующими вариантами: фьючерсы на индекс РТС, акции Сбербанка и Газпрома, пару доллар/рубль, золото и нефть. Начинать лучше с фьючерсов на акции Сбербанка и Газпрома и фьючерса на доллар/рубль.

Что нужно знать, если Вы хотите начать торговать фьючерсами:

Покупая фьючерс, вы открываете «длинную» позицию (лонг), прибыль будет, если цена фьючерса вырастет. Если же ожидается падение цены, то позиция открывается с продажи фьючерса, в этом случае она будет «короткой» (шорт). Технически позиции «лонг» и «шорт» ничем не отличаются.

Открытую позицию по фьючерсу можно закрыть в любое время до даты экспирации: в день открытия позиции, на следующий день, через неделю или через месяц. Плата за удержание длинной и короткой позиции отсутствует.

Для открытия фьючерсной позиции покупатель и продавец должны иметь на счету денежные средства в размере не менее установленного биржей гарантийного обеспечения (ГО), которое в несколько раз меньше полной стоимости фьючерса. При увеличении волатильности рынка или накануне длинных праздников биржа может увеличить размер ГО.

Фьючерсы бывают поставочные (на акции) и расчетные (индекс РТС, нефть, золото, валюты). Покупатель поставочного фьючерса на акции, если он не закрыл позицию до даты экспирации, обязан оплатить стоимость входящих во фьючерс акций, которые будут затем зачислены на его счет в депозитарии. Продавец поставочного фьючерса на акции должен быть готов в дату экспирации предоставить положенное количество акций, которые будут списаны с его счета и оплачены покупателем. 90% фьючерсов до даты экспирации не доживают, позиции по ним закрываются за несколько дней до установленной даты.

Цена на фьючерсы может быть установлена в рублях (на акции) или в долларах (индекс РТС, золото, нефть), но расчеты всегда происходят в рублях. В этом случае цена будет зависеть от курса доллара. В QUIK в таблицу текущих параметров следует добавить колонки «Минимальный шаг цены» и «Стоимость минимального шага цены», тогда стоимость фьючерса в рублях можно будет посчитать по формуле:

Стоимость в рублях = Стоимость в долларах* Стоимость минимального шага цены/Минимальный шаг цены

Обозначение фьючерса состоит из трех частей: первые две буквы – это код актива (смотрите в таблице ниже), третья буква – код месяца истечения контракта (большинство фьючерсов квартальные, кроме нефти), последняя цифра – последняя цифра года, например 2014 год – цифра 4. Например, фьючерс GZM4 означает фьючерс на акции Газпрома с исполнением в июне 2014 года.

Код месяца истечения:

Н – март

М – июнь

U – сентябрь

Z – декабрь

|

Подлежащий актив |

Код актива |

Валюта расчета |

Срок |

Минимальный шаг цены, пунктов |

Стоимость минимального шага цены |

Объем контракта |

|

Индекс РТС |

RI |

доллар |

На квартал |

10 |

0,2 * курс ЦБ на доллар/рубль |

|

|

Акции Газпрома |

GZ |

рубль |

На квартал |

1 |

1 |

100 акций |

|

Акции Сбербанка |

SR |

рубль |

На квартал |

1 |

1 |

100 акций |

|

Пара доллар/ рубль |

Si |

рубль |

На квартал |

1 |

1 |

1000 долларов |

|

Золото |

GD |

доллар |

На квартал |

0,0001 |

0,1* курс ЦБ на доллар/рубль |

1 тр. унция |

|

Нефть Brent |

BR |

доллар |

На месяц |

0,01 |

0,1* курс ЦБ на доллар/рубль |

10 баррелей |

Преимущества фьючерсов перед акциями: низкая комиссия, отсутствие платы за удержание короткой позиции, торговля в вечернюю сессию, что уменьшает вероятность открытия с «гэпом» на следующее утро.

Недостатки: фьючерсы – более рискованный инструмент. Если в акциях можно «пересидеть» движение против позиции, то в случае с фьючерсами такая тактика может привести к просадке счета ниже установленного биржей размера гарантийного обеспечения и к принудительному закрытию позиции.

Анализ фьючерсов мало отличается от анализа акций. Обычно используется технический анализ.

Расписание торгов:

|

10.00 - 14.00 |

Начало основной торговой сессии |

|

14.00 - 14.03 |

Промежуточный клиринговый сеанс (дневной клиринг) |

|

14.03 - 18.45 |

Окончание основной торговой сессии |

|

18.45 - 19.00 |

Вечерний клиринговый сеанс |

|

19.00 - 23.50 |

Вечерняя торговая сессия |

Для получения более полной информации по расчету фьючерсной сделки рекомендуем посмотреть запись следующего вебинара.

Сравнив динамику различных акций, несложно заметить, что финансовый результат инвестирования существенно зависит от выбора «правильных» акций: обладание одними акциями приносит доход, другие же стабильно уменьшают стоимость портфеля. Тот факт, что акция стоит дешево, совсем не гарантирует того, что в скором времени она будет стоить дороже.

Давайте рассмотрим процесс анализа и выбора акций для инвестиционного портфеля по этапам.

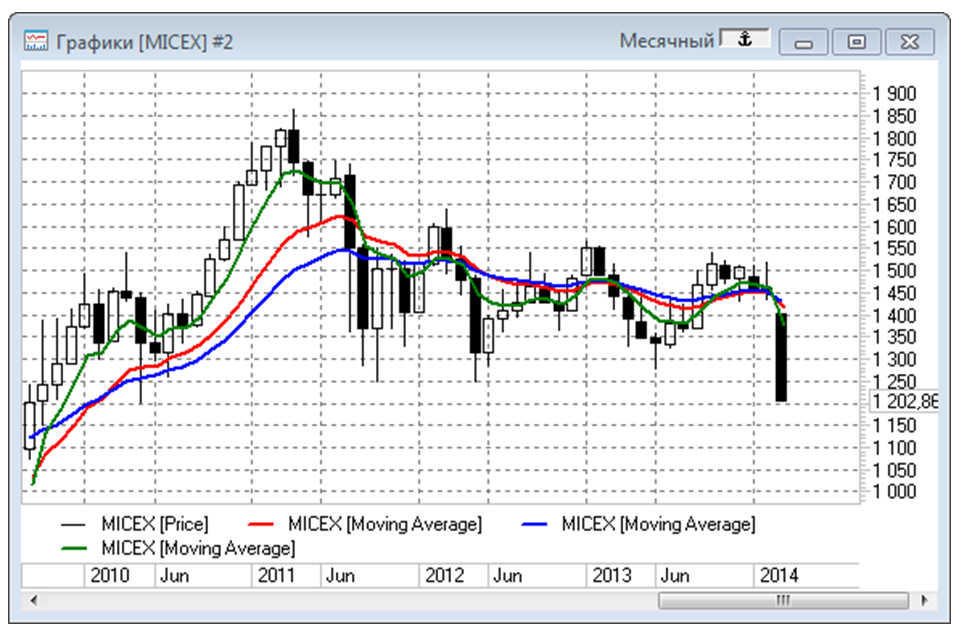

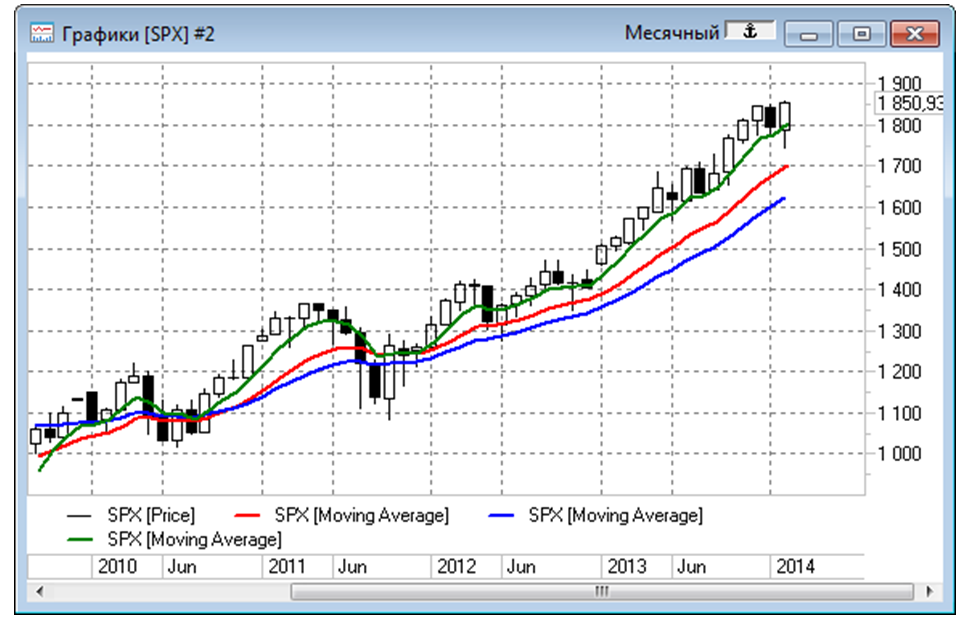

Этап первый. Оценка рынка в целом. Цель этого этапа – получить ответ на вопрос: пригоден ли данный рынок для инвестирования? Смотрим на месячныйi график индекса. Сравним два графика: российского индекса ММВБ и американского индекса S&P500.

Разница видна даже без пояснений: американский рынок растет, а российский рынок последние три года никаких попыток роста не демонстрирует. Будем выделять три состояния рынка: восходящий тренд, нисходящий тренд и боковик. Легче всего осуществлять выбор акций для покупки в периоды роста рынка, когда есть высокая вероятность, что даже не самый оптимальный портфель принесет прибыль. Для увеличения прибыльности следует производить отбор акций в соответствии с процедурой, которая будет описана далее. В случае бокового рынка нужно очень внимательно отбирать акции для портфеля, останавливая свой выбор на наиболее сильных бумагах, в которых есть понятная фундаментальная идея роста (высокие дивиденды, обратный выкуп акций и др.). Получать прибыль на боковом рынке могут лишь инвесторы высокого уровня компетенции. Если вы не уверены, что соответствуете этому определению, то есть смысл подумать о переходе на другой рынок. На падающем рынке зарабатывать покупками акций вряд ли удастся. Либо нужно осваивать работу «в шорт», либо также подумать о смене рынка. Спорить с рынком и открывать позиции против существующего тренда – гарантия убытков.

Теперь подробнее о том, как практически определять наличие тренда и моменты его начала и окончания. Обычно для этого используются трендовые индикаторы, и тут есть варианты, с которыми можно ознакомиться, изучив классические труды по теханализу. Здесь мы рассмотрим один из возможных вариантов, в котором будем использовать Скользящие средние – один из самых популярных трендовых индикаторов. В программе QUIK этот индикатор имеет название Moving Average. На графиках, приведенных выше, построены три средние с разными периодами усреднения: зеленая (5), красная (13) и синяя (21), тип усреднения – экспоненциальный.

Восходящим трендом будем считать ситуацию, когда средние выстраиваются в определенном порядке: зеленая – выше всех, синяя – ниже всех, красная – посередине. Пока такой порядок средних сохраняется, считаем тренд существующим. Нарушение порядка будет означать завершение тренда.

Нисходящим трендом будем считать ситуацию, когда средние выстраиваются в обратном порядке: зеленая – ниже всех, синяя – выше всех, красная – посередине. Пока такой порядок средних сохраняется, считаем тренд существующим. Нарушение порядка будет означать завершение тренда.

Любой другой порядок средних, либо переплетение их в разноцветную веревочку будут сигнализировать об отсутствии тренда, то есть о боковике.

Исходя из этого, на графике индекса S&P500 определяется ярко выраженный восходящий тренд, и так как он существует уже довольно длительное время, скорее всего в данный момент формировать портфель уже поздно. Лучше дождаться коррекции и только в случае возобновления тренда приступать к покупкам бумаг.

Российский рынок последние три года демонстрирует боковую динамику, инвестирование на таком рынке сопряжено с большими сложностями. Но ставить крест на рынке тоже не стоит, любой рынок цикличен, придет время и растущий тренд вернется, и нужно не упустить этот момент и вовремя занять соответствующие позиции.

Продолжение следует.

i «Месячный график» означает то, что период единичного изменения цены на графике (свечи или бара) составляет один месяц. График должен охватывать минимум 3-5 лет.

У опытных трейдеров не вызывает сомнений утверждение, что правильный выбор размера позиции способен значительно повлиять на прибыльность торговли, а открытие слишком больших позиций может стать причиной существенной просадки депозита. Многие же начинающие не осознают важности контроля рисков.

Что будем понимать под риском? Риском в трейдинге называется выраженная либо в абсолютном, либо в процентном к размеру депозита отношении величина максимального убытка, который трейдер может получить в случае неблагоприятного развития событий. Следует отличать риск по позиции и риск по бумаге. Риск по бумаге обычно определяется по графику и представляет собой расстояние от уровня открытия позиции до уровня стоп-заявки. Риск по позиции относит эту величину к размеру депозита трейдера и показывает, какая часть депозита будет потеряна в случае, если позиция закроется с убытком.

Например, рассмотрим текущую ситуацию (на 11.12.13) на акциях МТС:

| Cкажем, мы рассматриваем вариант покупки акций по текущей цене, считая, что после коррекции акции будут восстанавливаться.

Открытие позиции – 317 руб.; уровень стопа – 300 руб.; риск на одну бумагу – 17 руб.; размер лота – 10 акций; риск на 1 лот – 170 руб. |

Предположим, что размер депозита трейдера составляет 100 000 рублей. Тогда, если он открывает позицию величиной 1 лот, риск по позиции будет 0,17% от депозита; 5 лотов дадут уже 0,85%; 10 лотов в случае срабатывания стопа приведут к убытку 1,7%; а позиция в 30 лотов даст просадку 5,1%.

Каждый опытный трейдер понимает, что 100% гарантии прибыли нет и быть не может. Бывает 2-3 или даже 5 убыточных сделок подряд, пока получится поймать движение и взять существенную прибыль. За это время нельзя ни в коем случае допустить сильной просадки депозита, она еще называется дроудаун (drawdown), поэтому каждый знает тот предельный риск, на который он может пойти в отдельной сделке. И именно, исходя из размера приемлемого риска, и рассчитывается размер позиции.

Например, наш трейдер в примере открывает позиции, исходя из риска 1% на позицию. 1% от 100000 рублей составляет 1000 рублей. То есть заранее известен максимальный убыток, который может быть получен в сделке. Делим 1000 рублей (риск на позицию) на 170 рублей (риск на 1 лот) и округляем в меньшую сторону до целого числа. Получилось число 5, значит, позиция открывается размером в 5 лотов. Вот такая нехитрая математика. Вычисления можно упростить, если использовать электронные таблицы, причем правильнее в расчетах учесть брокерскую и биржевую комиссию. Пример такой таблицы можно скачать здесь.

А теперь поговорим о том, откуда трейдер знает, какой размер риска на одну позицию нужно закладывать в расчет. Есть такая скучная наука – мани-менеджмент. Скучная, потому что она базируется на статистической обработке большого количества данных. Например, книгу Ральфа Винса «Математика управления капитала» удается осилить далеко не каждому. Но это и не является обязательным. Главное – понять идею. А идея состоит в следующем: если мы будем открывать позиции очень маленьким объемом, то в результате у нас будет довольно скромная прибыль, но зато просадки депозита будут очень незначительные. Пока все логично и возражений не вызывает. Если мы будем увеличивать размер открываемой позиции, то до некоторого времени прибыльность будет увеличиваться – тоже логично. Но большинство торгующих не знают, что при превышении размером позиции некоторой критической величины, прибыль начинает уменьшаться, и даже может превратиться в убыток. Давайте проверим.

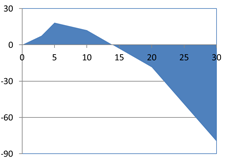

Пусть есть какая-то последовательность сделок с прибыльными и убыточными результатами, определяемыми в процентном отношении от размера депозита. Проследим, как будет меняться конечный результат при изменении размера открываемой позиции. Начальный размер депозита возьмем одинаковый – 100 000 рублей. Пусть результаты десяти последовательных сделок будут кратны некоторому параметру R, изменяя который и будем наблюдать как будет меняться размер депозита. Увеличение R будет соответствовать увеличению размера открываемой позиции (например, при R=3% +3R будет означать прибыль +9%, а -R – убыток в 3%).

| Сделки | Результат | Величина R,% | ||||

| 3 | 5 | 10 | 20 | 30 | ||

| 1 | +R | 103000 | 105000 | 110000 | 120000 | 130000 |

| 2 | +3R | 112270 | 120750 | 143000 | 192000 | 247000 |

| 3 | +R | 115638 | 126787 | 157300 | 230400 | 321100 |

| 4 | -3R | 105230 | 107769 | 110110 | 92160 | 32110 |

| 5 | -R | 102074 | 102381 | 99099 | 73728 | 22477 |

| 6 | +R | 105136 | 107500 | 109009 | 88474 | 29220 |

| 7 | +R | 108290 | 112875 | 119910 | 106168 | 37986 |

| 8 | +3R | 118036 | 129806 | 155883 | 169869 | 72174 |

| 9 | -2R | 110954 | 122017 | 124706 | 101921 | 28869 |

| 10 | -R | 107625 | 118357 | 112236 | 81537 | 20209 |

| Прибыльность,% | 7,6 | 18,4 | 12,2 | -18,5 | -79,8 | |

Мы видим, что до некоторого момента при увеличении размера позиции прибыльность увеличивается, а затем происходит уменьшение прибыльности и переход прибыльности в убыточность. Получилась такая диаграмма:

| То есть одна и та же система принятия решений и одна и та же рыночная ситуация могут при разных размерах открываемой позиции приносить прибыль или убыток!!!

Эта новость, возможно, шокирует некоторых торгующих. Большинство начинающих даже не догадываются, где собака зарыта, и не могут понять, почему при количестве прибыльных сделок большем, чем количество убыточных, их счет не увеличивается или даже уменьшается. |

Серьезная наука мани-менеджмент как раз и изучает способы определения оптимального размера открываемой позиции, дающего максимальную прибыль, так называемого оптимального f. Оптимальный размер открываемой позиции будет различным для разных торговых систем и торгуемых инструментов. Вычислить его можно только путем статистической обработки результатов своей торговли, и десяти сделок, как в примере выше, будет точно недостаточно. В статистике достоверной считается выборка, состоящая минимум из 30-ти результатов, и чем больше выборка, тем достовернее результат. Поэтому большинство опытных трейдеров перед началом торговли по новой торговой системе или до внесения поправок в существующую торговую систему всегда проводят так называемое «бумажное тестирование», скрупулезно изучая работу системы на прошлых данных. Некоторые ограничиваются интуитивным определением размера позиции, постепенно увеличивая размер позиции, пока не почувствуют ухудшения результатов. В любом случае трейдер, желающий получать стабильные результаты на рынке, в обязательном порядке ведет журнал своих сделок и анализирует их после накопления достаточного количества записей, внося по необходимости изменения в размер открываемой позиции и в систему принятия решений.

Не повторяйте ошибки неудачников! Помните, трейдинг бывает прибыльным только у тех, кто относится к нему серьезно, кто понимает, что для того, чтобы зарабатывать на рынке стабильно, нужно стать лучшим среди многих, нужно постоянно совершенствовать свои знания и навыки. Рынок всегда вознаграждает трейдера по вложенному труду.

Для тех, кто заинтересовался методами мани-менеджмента и способами статистической обработки результатов торговли, можно порекомендовать для изучения книгу С.Булашева «Статистика для трейдеров».

Вопросы по теме можно присылать на почту ic@brokerkf.ru.

Известная поговорка гласит «Рыба ищет, где глубже, а человек, где лучше». Это можно отнести и к торгующим на бирже.

В 2013 году рост индекса ММВБ составил меньше одного процента (на начало ноября 2013 года), в то время как результат американского биржевого индекса S&P500 - +21%, а германского индекса DAX - +17%. Поэтому не случайно российские трейдеры и инвесторы все чаще обращают свои взоры на запад.

Многие с опаской рассматривают перспективу смены рынка и сомневаются в своих силах. Разница в том, где торговать, безусловно, есть. Есть своя специфика, есть знания, которые необходимо будет освоить, но есть и свои позитивные стороны. Поэтому сегодня мы поговорим о том, чем отличаются западные площадки от российских. Для конкретности возьмем для сравнения американский фондовый рынок.

Американский фондовый рынок существует уже более 150 лет, и все процессы на нем, скажем, законодательное регулирование, установились уже довольно давно. Что это дает? В первую очередь, защищенность. Все организации, работающие на фондовых площадках, например, брокерские компании, находятся под пристальным вниманием и контролем со стороны SEC (Комиссия по ценным бумагам и биржам). Комиссия по защите прав инвесторов (SIPC) страхует инвесторов на случай банкротства брокерских компаний. Второй момент – богатый ассортимент торгуемых инструментов и их высокая ликвидность. Большинство российских трейдеров даже никогда не слышали и не имеют ни малейшего представления о некоторых из торгуемых на американской бирже инструментах, например, конвертируемых варрантах и опционах на акции (не на фьючерсы, как на Московской бирже). Но это не страшно, будет интересно, разобраться со временем можно, а на первое время следует ограничиться привычными инструментами: акциями или фьючерсами. Ликвидность большинства торгуемых на американских площадках акций и фьючерсов не идет ни в какое сравнение с российскими аналогами, а ликвидность, как известно, улучшает анализируемость. Все методы технического анализа графиков, которые вы использовали на графиках российских бумаг, будут работать на графиках бумаг американских, и даже с большей эффективностью. Правда работающим с акциями придется осваивать фундаментальный анализ. На российском рынке он практически не работает, особенно сейчас, а в Америке фундаментальный анализ – это основной метод отбора акций для любого инвестора.

Следующий момент – возможность диверсификации. На российском рынке диверсификация невозможна. Если рынок начинает падать, то падают все акции, правда в разной степени. На американском же рынке и в неудачные годы всегда можно было найти компании, подорожавшие в два раза или более. Дело в том, что секторная структура американского рынка намного более разветвленная. О таких секторах, как биотехнологии, альтернативная энергетика, оборонная промышленность и многих других, наш рынок даже не слышал. Такое богатство выбора создает, конечно, определенные сложности при составлении портфеля, но что поделаешь – «плюсов» без «минусов» не бывает.

Еще одна отличительная особенность – широкий выбор фондов, в первую очередь индексных. В последние годы стали очень популярны фонды ETF, инвестиционные портфели которых формируются в соответствии с определенными биржевыми индексами. В настоящий момент на бирже торгуются ETF на все мыслимые индексы, которые только можно представить, в том числе иностранные. Сейчас для того, чтобы заработать на росте японского или китайского рынка, нет необходимости открывать счет с доступом на эти биржи. На американском рынке вполне ликвидно торгуются ETF на фондовые индексы Японии и Китая. ETF торгуются на бирже как акции, по ним можно открывать позиции с плечом, работать и в «шорт», и в «лонг». На выбор западного рынка может повлиять расписание работы биржи. Если время работы европейских бирж не сильно отличается от расписания российской биржи (начало торгов в 11 часов МСК летом, в 12 часов зимой), то американский рынок существенно сдвинут во времени - летом торговля происходит с 17:30 до 24:00 МСК, зимой плюс еще один час. Российские трейдеры рассматривают это как преимущество, поскольку имеют возможность заниматься трейдингом в свободное от основной работы время.

Какие моменты еще могут повлиять на решение поменять рынок? Несомненно, надо упомянуть о размере счета. Если для того, чтобы серьезно заниматься трейдингом на российской площадке, сумма на счету должна быть не меньше 50-100 тысяч рублей, то для выхода на международные просторы нужно как минимум 25 тысяч долларов для работы с фьючерсами или 50 тысяч долларов для работы с акциями. При меньшей сумме необходимые сопутствующие затраты – ежемесячная плата за пользование терминалом, комиссия, затраты на валютные переводы денег, конвертацию – сделают торговлю неэффективной. Пробовать свои силы на начальном этапе, конечно, можно и с меньшей суммой.

Получить доступ к зарубежным фондовым площадкам вы можете через компанию КИТ Финанс Европа, которая является дочерней компанией КИТ Финанс Брокер. Получить ответы на интересующие вас вопросы об условиях открытия счета вы можете на сайте компании через форму обратной связи в разделе «Для клиентов». Также рекомендуем вам посмотреть записи вебинаров, посвященных этой теме, которые можно найти здесь и здесь.

Если вы хотите побольше узнать о американском рынке, то можем вам предложить записи вебинаров на YouTube на эту тему. Подробнее о фондах ETF можно узнать здесь >>>.

Получить демо-доступ Получить демо-доступЗакажите тестовый торговый терминал QUIK, выставляйте заявки, стройте графики!

Получить демо-доступ Получить демо-доступЗакажите тестовый торговый терминал QUIK, выставляйте заявки, стройте графики!

Пройти тест инвестора Пройти тест инвестораУзнайте, какая стратегия подходит вам, получите рекомендации по инвестированию!

Пройти тест инвестора Пройти тест инвестораУзнайте, какая стратегия подходит вам, получите рекомендации по инвестированию!

Вопросы и ответы Вопросы и ответыПосмотрите ответы на часто задаваемые вопросы об услугах, сервисах и технологиях

Вопросы и ответы Вопросы и ответыПосмотрите ответы на часто задаваемые вопросы об услугах, сервисах и технологиях

Скачать дистрибутивы Скачать дистрибутивыДля установки программ QUIK, webQUIK и других. Инструкции по настройке.

Скачать дистрибутивы Скачать дистрибутивыДля установки программ QUIK, webQUIK и других. Инструкции по настройке.

Санкт-Петербург: +7 (812) 611 00 00

Москва: +7 (495) 401 52 13

191119, ул. Марата, 69-71, БЦ Icon, блок Б, 7 этаж

Телефон: +7 (812) 611 0000

Режим работы: с 09:00 до 19:00 по рабочим дням

Из любой точки России звонок бесплатный

8 800 700-00-55

119017, Россия, город Москва, ул. Большая Ордынка, д. 37/4 строение 1. Вход со двора в правую дверь.

Телефон: +7 (495) 401 52 13

Режим работы: с 09:00 до 19:00 по рабочим дням. Для посещения офиса необходима предварительная запись через форму